Die Laffer-Kurve besagt, dass, wenn die Steuersätze über ein bestimmtes Niveau hinaus erhöht werden, die Steuereinnahmen tatsächlich sinken können, weil höhere Steuersätze die Menschen vom Arbeiten abhalten.

Gleichermaßen besagt die Laffer-Kurve, dass eine Steuersenkung theoretisch zu höheren Steuereinnahmen führen könnte.

- Sie geht von der Prämisse aus, dass, wenn die Steuersätze 0 % betragen – dann erhält die Regierung null Einnahmen.

- Gleichermaßen, wenn die Steuersätze 100 % betragen – dann würde die Regierung ebenfalls null Einnahmen erhalten – weil es keinen Sinn hat, zu arbeiten.

- Wenn die Steuersätze sehr hoch sind und dann gesenkt werden, kann dies einen Anreiz für Unternehmen schaffen, zu expandieren und Menschen länger zu arbeiten. Diese Ankurbelung des Wirtschaftswachstums führt zu höheren Steuereinnahmen – höhere Einkommens-, Körperschafts- und Mehrwertsteuer.

- Die Bedeutung der Theorie liegt darin, dass sie eine wirtschaftliche Rechtfertigung für die politisch beliebte Politik der Steuersenkung liefert.

- Wie Andrew Mellon 1924 sagte – 74% von nichts ist nichts. Mellon setzte sich dafür ein, dass der Spitzensteuersatz von 73 % auf 24 % gesenkt wurde (er profitierte auch persönlich davon, da er einer der reichsten Männer Amerikas war).

- Wie auch immer, Ökonomen sind sich uneinig darüber, ab welchem Niveau höhere Steuersätze tatsächlich Anreize zur Arbeit schaffen.

Die Laffer-Kurve wurde in den 1980er Jahren wichtig, weil sie eine wirtschaftliche Rechtfertigung für die Senkung der Einkommenssteuersätze zu geben schien. Für Politiker wie Ronald Reagan ist die Analyse der Laffer-Kurve attraktiv – sie scheint das Beste aus beiden Welten zu bieten.

- Senkende Steuersätze, die politisch beliebt sind.

- Mehr Steuereinnahmen und geringere Haushaltsdefizite.

Ökonomische Analyse hinter Steuererhöhungen

In Wirklichkeit ist es komplizierter. Höhere Steuersätze führen nicht unbedingt dazu, dass die Menschen weniger arbeiten. Erstens gibt es zwei Hauptfaktoren, die die Entscheidung eines Arbeiters, mehr oder weniger zu arbeiten, beeinflussen.

- Substitutionseffekt – Wenn höhere Steuern zu niedrigeren Löhnen führen, dann wird Arbeit relativ weniger attraktiv als Freizeit. Der Substitutionseffekt höherer Steuern besteht darin, dass die Arbeitnehmer weniger arbeiten wollen.

- Einkommenseffekt – Wenn höhere Steuern jedoch zu niedrigeren Löhnen führen, dann kann ein Arbeitnehmer das Bedürfnis haben, länger zu arbeiten, um sein angestrebtes Einkommensniveau zu halten. Daher bedeutet der Einkommenseffekt, dass eine höhere Steuer dazu führen kann, dass einige Arbeiter das Bedürfnis verspüren, länger zu arbeiten.

Daher gibt es zwei konkurrierende Effekte – es kommt darauf an, welcher Effekt stärker ist.

Zudem können Arbeiter in der realen Welt an Verträge gebunden sein, wenn die Steuersätze steigen, haben viele Arbeiter nicht den Luxus, sich zu entscheiden, weniger zu arbeiten.

Was ist die optimale Höhe der Besteuerung für die Maximierung der Einnahmen?

Eine Studie von Ökonomen legt nahe, dass ein marginaler Einkommenssteuersatz von 70 % als ein Niveau angesehen wird, bei dem der Laffer-Kurven-Effekt zu wirken beginnt. Mit anderen Worten: Wenn der Einkommenssteuersatz 80 % beträgt und auf 70 % gesenkt wird, kann der Anreizeffekt das gesamte Steueraufkommen erhöhen.

Dies legt jedoch nahe, dass bei einem höheren Einkommenssteuersatz von 50 % eine Senkung der Steuersätze nicht von selbst zu einer Erhöhung der Arbeitszeit und des Steueraufkommens führt.

Steuersenkungen in der Realität – Bewertung

Es kann schwierig sein, die Auswirkungen von Steuersenkungen zu messen, da mehrere Faktoren das Gesamtsteueraufkommen beeinflussen.

- Wenn zum Beispiel während einer Steuersenkung – ein starkes Wirtschaftswachstum herrscht und die Realeinkommen steigen, dann wird dieser Faktor zu höheren Steuereinnahmen führen. Befindet sich die Wirtschaft in einer Rezession oder in einer Phase sinkender Realeinkommen, dann werden die Steuereinnahmen ceteris paribus sinken.

- Um zu messen, ob die Laffer-Kurve einen Effekt hat, müssen wir untersuchen, ob die Steuersätze einen Einfluss auf das Arbeitsangebot und das Niveau des Unternehmertums haben.

- In den letzten Jahren hat Großbritannien den Körperschaftssteuersatz von 20 % auf 19 % gesenkt – dies führte zu höheren Unternehmenssteuern. Aber liegt das an größeren Investitionsanreizen oder an der Tatsache, dass die Unternehmensgewinne einen größeren Anteil am BIP einnehmen? (Gewinn-/Lohnanteil am BIP)

- Der Effekt wird durch Zeitverzögerungen erschwert. Kurzfristig werden Änderungen der Steuersätze kaum Auswirkungen haben, weil die Menschen an Verträgen festhalten. Langfristig können Änderungen der Steuersätze jedoch Menschen ermutigen, in den Arbeitsmarkt einzutreten, und sie können Menschen ermutigen, ein eigenes Unternehmen zu gründen. Auf sehr lange Sicht kann es Einfluss darauf haben, wo die Menschen leben und arbeiten wollen. Als Frankreich zum Beispiel höhere Einkommenssteuersätze von über 70 % ankündigte, drohten einige französische Arbeitnehmer damit, ins Ausland zu ziehen und die niedrigeren Einkommenssteuersätze zu nutzen.

- Im Zeitalter der Globalisierung gibt es einen größeren Steuerwettbewerb, weil es für multinationale Unternehmen einfacher ist, ihre Betriebe in andere Länder zu verlegen. Zum Beispiel senkte Irland die Körperschaftssteuer und profitierte von Investitionen von Unternehmen wie Google und Microsoft.

Senken Steuersenkungen das Defizit?

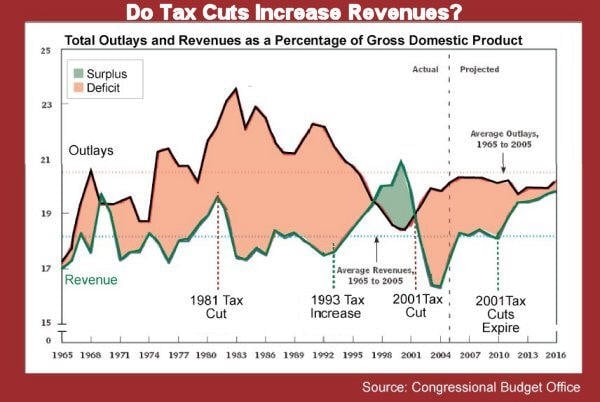

Diese Beweise des US CBO zeigen, dass Steuersenkungen zu einem höheren Defizit führen. Steuererhöhungen reduzieren das Defizit. (Link)

Schlussfolgerung

Es gibt eine solide Argumentation hinter der Laffer-Kurve – an einem gewissen Punkt führen höhere Steuersätze zu niedrigeren Steuereinnahmen. Die große Frage ist jedoch, welches Niveau dies sein wird. Wenn der Spitzensteuersatz bei 70 % liegt, dann wird die Laffer-Kurve die meisten westlichen Volkswirtschaften nicht betreffen – da die Einkommensteuersätze meist deutlich unter 70 % liegen. Zum Beispiel werden die jüngsten US-Steuersenkungen von 35% kaum Auswirkungen auf die Anreize haben.

Geschichte der Laffer-Kurve

Die Laffer-Kurve ist nach dem Ökonomen Arthur Laffer benannt. Im Jahr 1974 versuchte er, dieses Konzept den Beamten Dick Cheney und Donald Rumsfeld aus der Ford-Administration zu veranschaulichen. Die Legende besagt, dass er das Konzept auf eine Serviette gezeichnet hat (obwohl er sich an diesen Vorfall nicht erinnert). Der Begriff wurde von Jude Wanniski geprägt, der ebenfalls bei dem Treffen anwesend war. Laffer hat inzwischen erklärt, dass er nicht der erste war, der dieses Konzept vorschlug und verwies auf den Philosophen Ibn Khaldun aus dem 14. Jahrhundert, der in seinem Werk The Muqaddimah schrieb:

„Es sollte bekannt sein, dass zu Beginn der Dynastie die Besteuerung eine große Einnahme aus kleinen Veranlagungen ergibt. Am Ende der Dynastie ergibt die Besteuerung eine kleine Einnahme aus großen Veranlagungen.“

Verwandt

- Einkommens- und Substitutionseffekt

- Angebotsökonomie

- Die Wirkung von Steuersenkungen