Private Equity (PE) und Venture Capital (VC) sind zwei wichtige Teilbereiche eines viel größeren, komplexen Teils der Finanzlandschaft, der als private Märkte bekannt ist. Da die privaten Märkte mehr als ein Viertel der US-Wirtschaft nach der Höhe des Kapitals und 98 % nach der Anzahl der Unternehmen kontrollieren, ist es wichtig, dass jeder in jeder geschäftlichen Funktion – vom Vertrieb bis zum operativen Geschäft – versteht, was sie sind und wie sie funktionieren.

In einem früheren Artikel haben wir die Hauptunterschiede zwischen dem öffentlichen und dem privaten Markt besprochen. Nämlich, dass Unternehmen innerhalb der öffentlichen Märkte Aktien an die allgemeine Bevölkerung verkaufen – die diese dann an der Börse kaufen, verkaufen oder handeln können – während Unternehmen innerhalb der privaten Märkte professionellen Investoren Eigenkapital im Austausch für die Finanzierung geben. Hier konzentrieren wir uns auf die zwei größten Märkte, die die private Marktlandschaft ausmachen: VC und PE.

Die Unterschiede zwischen Venture Capital und Private Equity

Sowohl VC- als auch PE-Firmen sammeln Kapital von akkreditierten Investoren, die als Limited Partners (LPs) bekannt sind, um in Unternehmen in Privatbesitz zu investieren. Ihre Ziele sind die gleichen: den Wert der Unternehmen, in die sie investieren, zu steigern und sie dann – oder ihren Anteil daran – mit Gewinn zu verkaufen.

Sie unterscheiden sich hauptsächlich in folgenden Punkten:

- Die Arten von Unternehmen, in die sie investieren

- Die Höhe des investierten Kapitals

- Die Höhe des Eigenkapitals, das sie durch ihre Investitionen erhalten

- Wann sie sich im Lebenszyklus eines Unternehmens engagieren

VC vs. PE

Venture Capital Investmentfirmen finanzieren und betreuen Startups. Diese jungen, oft technologieorientierten Unternehmen wachsen schnell und VC-Firmen stellen Finanzmittel im Austausch für eine Minderheitsbeteiligung – weniger als 50 % – an diesen Unternehmen zur Verfügung.

PE vs. VC

Im Gegensatz dazu übernehmen Private-Equity-Firmen oft eine Mehrheitsbeteiligung – 50 % oder mehr – an reifen Unternehmen, die in traditionellen Branchen tätig sind. PE-Firmen investieren in der Regel in etablierte Unternehmen, die sich aufgrund von Ineffizienzen verschlechtern. Die Annahme ist, dass die Unternehmen profitabel werden könnten, sobald diese Ineffizienzen behoben sind. Dies ändert sich ein wenig, da PE-Firmen zunehmend VC-unterstützte Tech-Unternehmen aufkaufen.

Wie funktioniert Venture Capital?

Um das für Investitionen in Unternehmen benötigte Geld aufzubringen, eröffnen VC-Firmen einen Fonds und bitten um Zusagen von Kommanditisten. Auf diese Weise können sie aus einem Pool von Geldern schöpfen, die sie in vielversprechende Privatunternehmen mit hohem Wachstumspotenzial investieren. Wenn Unternehmen wachsen, durchlaufen sie verschiedene Phasen des Venture-Capital-Ökosystems. VC-Firmen konzentrieren sich in der Regel auf eine oder zwei VC-Finanzierungsphasen, was sich auf die Art und Weise auswirkt, wie sie investieren.

Wenn ein Unternehmen, in das eine VC-Firma investiert hat, erfolgreich übernommen wird oder an die Börse geht, macht die Firma einen Gewinn und schüttet Renditen an die Kommanditisten aus, die in ihren Fonds investiert haben. Die Firma kann auch einen Gewinn erzielen, indem sie einen Teil ihrer Anteile an einen anderen Investor auf dem so genannten Sekundärmarkt verkauft.

Beispiele für VC-unterstützten Unternehmen

- Juul

- Stripe

- SpaceX

- Airbnb

- Palantir Technologies

Beispiele für VC-Firmen

- Venrock

- Accel

- Benchmark

- Sequoia Capital

- Madrona Venture Group

Wie funktioniert Private Equity?

Auch PE-Investoren sammeln Kapital von Kommanditisten ein, um einen Fonds – auch Private-Equity-Fonds genannt – zu gründen und dieses Kapital in vielversprechende Unternehmen in Privatbesitz zu investieren. Allerdings sehen die Unternehmen, in die PE-Firmen investieren wollen, in der Regel anders aus als die Startups, an denen sich VC-Firmen beteiligen.

Zunächst könnten Private-Equity-Investoren in ein Unternehmen investieren, das stagniert oder möglicherweise in Schwierigkeiten ist, aber noch Wachstumsmöglichkeiten hat. Obwohl die Struktur von Private-Equity-Investitionen variieren kann, ist der häufigste Transaktionstyp ein Leveraged Buyout (LBO).

Was ist ein Leveraged Buyout?

Bei einem LBO erwirbt ein Investor eine Mehrheitsbeteiligung an einem Unternehmen, indem er eine Kombination aus Eigenkapital und einer beträchtlichen Menge an Fremdkapital einsetzt, das schließlich vom Unternehmen zurückgezahlt werden muss. In der Zwischenzeit arbeitet der Investor daran, die Rentabilität zu verbessern, so dass die Rückzahlung der Schulden eine geringere finanzielle Belastung für das Unternehmen darstellt.

Wenn eine PE-Firma eines ihrer Portfoliounternehmen an ein anderes Unternehmen oder einen Investor verkauft, macht die Firma normalerweise einen Gewinn und schüttet die Rendite an die Kommanditisten aus, die in ihren Fonds investiert haben. Einige von Private Equity unterstützte Unternehmen können auch an die Börse gehen.

Beispiele für PE-Unternehmen

- EQ Office

- Panera Bread

- Refinitiv

- PetSmart

- Toms Shoes

Beispiele für PE-Firmen

- Kohlberg Kravis Roberts

- The Carlyle Group

- The Blackstone Group

- HarbourVest Partners

- Audax Group

Warum der private Markt immer wertvoller wird

In der Vergangenheit, gingen private Unternehmen oft an die Börse, wenn ihr Kapitalbedarf das überstieg, was private Investoren bereitstellen konnten. Mit einem Börsendebüt konnte ein Unternehmen schnell eine große Geldsumme von öffentlichen Aktionären aufbringen und diese zur Skalierung nutzen. Im letzten Jahrzehnt ist dieser Ansatz weniger üblich geworden – aus zwei Hauptgründen:

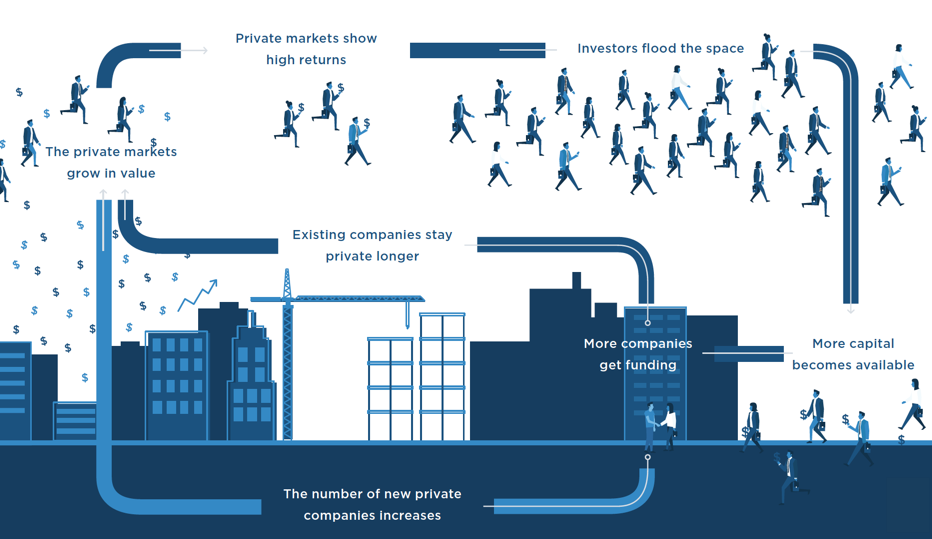

- Investoren haben die privaten Märkte überflutet: Angelockt durch die Aussicht auf hohe Renditen sind immer mehr Investoren in diesen Bereich eingestiegen, was zu einem Zustrom von verfügbarem Kapital geführt hat. Das wiederum hat die Entwicklung privater Unternehmen verändert, weil sie nicht mehr gezwungen sind, Kapital auf den öffentlichen Märkten zu beschaffen.

- Mehr private Unternehmen werden finanziert: Da mehr Investoren mehr Geld in den privaten Markt stecken, ist es für neue private Unternehmen einfacher als je zuvor, die für ihr Wachstum notwendige Finanzierung zu erhalten. Infolgedessen haben wir in den letzten Jahren einen starken Anstieg der Anzahl von VC- und PE-finanzierten Startups erlebt. Mit anderen Worten: Je mehr Geld in diesen Bereich fließt und je mehr Unternehmen dort verbleiben (und gegründet werden), desto wertvoller und chancenreicher werden die privaten Märkte.

Wie PE und VC zusammenarbeiten

Wenn Kapital durch die privaten Märkte fließt, bewegt es sich durch eine Reihe von Finanztransaktionen von Unternehmen zu Unternehmen. Jedes Mal, wenn Kapital auf den privaten Märkten den Besitzer wechselt, beraten Fachleute oder führen die Transaktion durch, die dann eine Wachstums- oder Übergangsphase für das beteiligte Unternehmen (oder die beteiligten Unternehmen) einleitet. Die Karte unten zeigt eine vereinfachte Version dieses Austauschs.