Qu’est-ce que les Ponzi vs Pyramid Schemes?

Les investisseurs doivent être bien informés sur les endroits où ils placent leur argent, notamment sur les Ponzi vs Pyramid Schemes. Bien que ces systèmes soient quelque peu similaires dans leur fonctionnement, il existe des différences distinctives dans leur structure.

En outre, alors qu’un système de Ponzi est un cas pur et simple de fraudeFraudeLa fraude désigne toute activité trompeuse engagée par un individu dans le but de gagner quelque chose par des moyens qui violent la loi. En un mot, il est possible pour les investisseurs dans les systèmes pyramidaux de gagner légitimement un retour sur investissement. Les différences entre les systèmes de Ponzi et les systèmes pyramidaux peuvent être plus facilement perçues en examinant la définition, la nature et le fonctionnement de chacun.

Résumé

- Les systèmes de Ponzi et les systèmes pyramidaux sont souvent confondus l’un avec l’autre ; cependant, chacun s’accompagne d’une structure et d’un mode de fonctionnement nettement différents.

- Les systèmes de Ponzi sont des fraudes pures et simples, tandis que les systèmes pyramidaux peuvent ou non faire partie d’une opportunité commerciale légitime.

- La principale similitude entre les systèmes de Ponzi et les systèmes pyramidaux est que tous deux nécessitent un flux continu de nouveaux investisseurs pour être soutenus ; une fois que le flux de nouveaux investisseurs commence à se tarir, le système s’effondre.

Systèmes de Ponzi

Les systèmes de Ponzi doivent leur nom à l’initiateur de cette fraude particulière – Charles Ponzi – qui a escroqué un grand nombre d’investisseurs en leur promettant un rendement de 50 % ou plus sur leurs investissements en coupons postaux. Cependant, au lieu d’effectuer des investissements, Ponzi a simplement empoché l’argent des investisseurs pour lui-même. Il a pu poursuivre l’escroquerie en attirant de nouveaux investisseurs et en utilisant une partie de leur argent pour payer des rendements aux investisseurs précédents.

En retour, les investisseurs précédents aidaient Ponzi à attirer de nouveaux investisseurs en se vantant des rendements incroyables qu’ils obtenaient avec lui. Cependant, en fin de compte, Ponzi est arrivé au point où il ne pouvait pas attirer suffisamment de nouveaux investisseurs pour rembourser le nombre croissant d’investisseurs précédents. À ce moment-là, l’escroquerie a été découverte, et elle s’est effondrée.

Processus étape par étape – Schéma de Ponzi

- Le fraudeur attire un investisseur en lui promettant des retours sur investissement extraordinaires. À titre d’exemple, supposons que l’auteur de la chaîne de Ponzi obtienne d’un premier investisseur qu’il lui donne 1 million de dollars à investir, en lui promettant un rendement de 25 % ou mieux.

- Le fraudeur n’investit jamais l’argent reçu et le prend simplement pour lui-même.

- Il attire un deuxième investisseur, qui investit également 1 million de dollars. Sur cet argent, le fraudeur empoche 750 000 $ et utilise 250 000 $ pour payer à l’investisseur précédent son « rendement » de 25 %. Gardez à l’esprit que le million de dollars de l’investisseur n’a jamais été investi dans quoi que ce soit, mais qu’il croit qu’il l’a été et qu’il continuera à obtenir d’énormes rendements.

- La fraude peut se poursuivre jusqu’à ce que le fraudeur ne puisse plus apporter suffisamment d’argent frais pour payer les « rendements » à tous les investisseurs précédents. Par exemple, supposons que l’opérateur de la chaîne de Ponzi ait réussi à attirer 100 investisseurs – qui investissent tous environ 1 million de dollars chacun – et qu’il fasse entrer environ dix nouveaux investisseurs chaque mois.

Le problème à ce moment-là est que même tout l’argent investi par les nouveaux investisseurs du mois n’est pas suffisant pour payer des « retours » de 25 % aux 100 investisseurs précédents. Ainsi, le stratagème s’effondre, et la fraude est découverte.

Les opérateurs de la pyramide de Ponzi ajoutent souvent à leurs revenus en facturant aux investisseurs des frais importants pour leur gestion (inexistante) des fonds des investisseurs.

Exemple de pyramide de Ponzi – Bernie Madoff

La pyramide de Ponzi la plus célèbre (ou la plus infâme) est probablement celle de Bernie MadoffBernie MadoffBernie Madoff, un conseiller en investissement bien connu de Wall Street, est devenu mondialement célèbre pour avoir exploité ce qui est peut-être la plus grande pyramide de Ponzi de. Madoff a réussi à maintenir une chaîne de Ponzi pendant près de deux décennies, au cours desquelles il a volé des milliards de dollars aux investisseurs. Lorsque son escroquerie a été découverte, une grande partie de l’argent avait été dépensée depuis longtemps et avait disparu. Par conséquent, l’envoi de Madoff en prison n’a pas été d’un grand réconfort pour ses investisseurs escroqués.

Systèmes pyramidaux

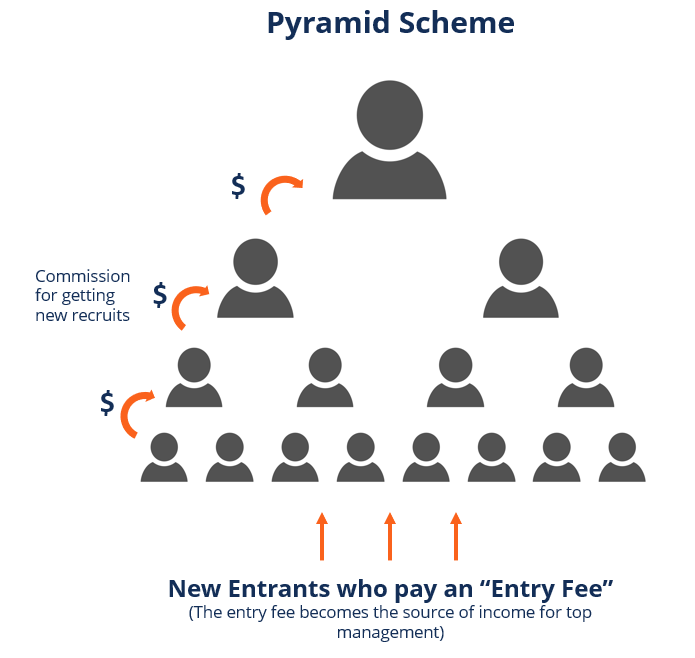

Un système pyramidal est une commercialisation à plusieurs niveauxMarketing à plusieurs niveaux (MLM)Le marketing à plusieurs niveaux (MLM) est une stratégie qui vend des produits et des services par le biais d’une main-d’œuvre non salariée dans un système de commission pyramidale. Il s’agit d’un modèle d’entreprise MLM dans lequel les membres paient des frais pour investir dans l’entreprise et se voient ensuite promettre des paiements pour avoir recruté d’autres personnes qui investiront également dans l’entreprise et la rejoindront. Le système tire son nom de la structure de l’entreprise – un plus grand nombre d’investisseurs en dessous, qui paient tous de l’argent qui est divisé entre un plus petit nombre d’investisseurs au-dessus d’eux.

Un système pyramidal implique généralement une entreprise offrant des produits à vendre. Cependant, les investisseurs sont rarement en mesure d’obtenir un rendement satisfaisant uniquement en vendant les produits de l’entreprise. Pour gagner de l’argent, ils doivent recruter un certain nombre de nouveaux investisseurs en dessous d’eux. Non seulement cela, mais chaque personne qu’ils recrutent doit également recruter un certain nombre de personnes, qui paient chacune un droit d’entrée ou un droit d’adhésion et une cotisation mensuelle pour maintenir leur adhésion.

Les initiateurs de l’entreprise réalisent facilement des bénéfices, car ils reçoivent tout ou partie de l’argent reçu de chaque nouvel investisseur. Ils font en sorte que l’entreprise semble attrayante en montrant aux nouvelles recrues combien d’argent elles vont gagner après avoir recruté.

Par exemple, disons qu’il y a six personnes, et que ces six personnes recrutent chacune six autres personnes, qui recrutent ensuite chacune six autres personnes, et ainsi de suite. Ainsi, on montre aux nouveaux prospects commerciaux l’image d’avoir finalement des milliers d’autres personnes en dessous d’eux, chacune d’entre elles apportant de l’argent mensuellement, dont une partie va à chaque individu directement au-dessus d’eux dans le modèle de la pyramide.

Le problème est que réussir à construire une grande « pyramide » de personnes en dessous de vous est, dans la plupart des cas, presque impossible. Vous pouvez très bien réussir à recruter six personnes. Cependant, les chances que chacune de ces six personnes reproduise votre exploit sont très minces. La plupart des gens, après avoir échoué à recruter le nombre nécessaire de nouvelles personnes, abandonnent tout simplement le système pyramidal. La lignée descendante massive promise de centaines ou de milliers de personnes sous vous, contribuant à votre revenu mensuel, ne se matérialise jamais.

En bref, s’il est théoriquement possible pour les investisseurs d’un système pyramidal de réaliser un bénéfice, en réalité, cela se produit rarement. Les seules personnes dont le rendement est garanti sont celles qui se trouvent tout en haut, les fondateurs de l’entreprise qui gagnent de l’argent grâce à tous ceux qui se joignent à l’entreprise et y investissent, quelle que soit la durée et le niveau. La plupart des gens, après avoir déboursé les frais initiaux pour adhérer et payé les frais d’adhésion mensuels requis pendant plusieurs mois, constatent que le système pyramidal est inapplicable et abandonnent, sans jamais même récupérer leur investissement initial.

Parce qu’il est théoriquement possible de gagner de l’argent avec un système pyramidal, il est souvent difficile d’identifier l’entreprise qui en exploite un comme une fraude pure et simple. La caractéristique distinctive est généralement le fait que l’argent ne peut vraiment être gagné que par le recrutement massif de nouveaux membres plutôt que par quiconque vend les produits de l’entreprise.

On peut voir qu’une différence clé entre les systèmes de Ponzi et les systèmes pyramidaux est le fait que, bien que les deux impliquent d’attirer de nouveaux investisseurs, les participants à un système de Ponzi n’ont généralement pas de participation active dans le recrutement de nouveaux investisseurs, tandis que les participants à un système pyramidal doivent être activement impliqués dans le recrutement de nouveaux investisseurs pour réussir.

Exemple de système pyramidal – BurnLounge

BurnLounge était une société de marketing à plusieurs niveaux fonctionnant comme un système pyramidal, où les investisseurs obtenaient le droit de vendre de la musique à travers le réseau de la société. La Federal Trade Commission (FTC) des États-Unis a fini par identifier la société comme exploitant un système pyramidal frauduleux plutôt qu’une opportunité commerciale légitime et l’a fermée. Près de 2 millions de dollars ont été remboursés aux investisseurs de l’entreprise.

CFI est le fournisseur officiel de la certification mondiale Commercial Banking & Credit Analyst (CBCA)™CBCA™ L’accréditation Commercial Banking & Credit Analyst (CBCA)™ est une norme mondiale pour les analystes de crédit qui couvre la finance, la comptabilité, l’analyse de crédit, l’analyse des flux de trésorerie, la modélisation des conventions, les remboursements de prêts, etc. programme de certification, conçu pour aider quiconque à devenir un analyste financier de classe mondiale. Pour continuer à faire progresser votre carrière, les ressources supplémentaires de la FCI ci-dessous vous seront utiles :

- Fraude d’entrepriseFraude d’entrepriseLa fraude d’entreprise consiste en des actions illégales ou contraires à l’éthique et trompeuses commises soit par une entreprise, soit par un individu agissant dans son

- Triangle de la fraudeTriangle de la fraudeLe triangle de la fraude est un cadre couramment utilisé en audit pour expliquer la raison pour laquelle un individu décide de commettre une fraude. La fraude

- Le racketLe racketLe racket est un terme juridique qui fait référence aux actes commis dans le cadre d’une entreprise criminelle continue. Ce terme est le plus souvent

- Crime en col blancCrime en col blancUn crime en col blanc est un crime non violent dont le motif principal est généralement de nature financière. Les criminels en col blanc occupent généralement

.