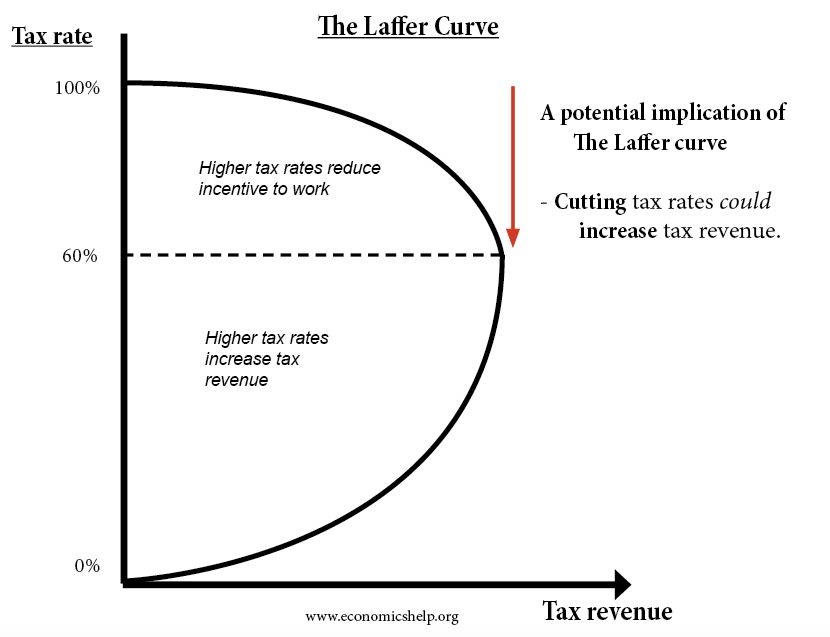

La Curva di Laffer afferma che se le aliquote fiscali vengono aumentate oltre un certo livello, allora le entrate fiscali possono effettivamente diminuire perché aliquote fiscali più alte scoraggiano le persone a lavorare.

Allo stesso modo, la Curva di Laffer afferma che tagliare le tasse potrebbe, in teoria, portare a maggiori entrate fiscali.

- Parte dalla premessa che se le aliquote fiscali sono allo 0% – allora il governo ottiene zero entrate.

- In egual modo, se le aliquote fiscali sono al 100% – allora anche il governo otterrebbe zero entrate – perché non ha senso lavorare.

- Se le aliquote fiscali sono molto alte, e poi vengono tagliate, si può creare un incentivo per le imprese ad espandersi e le persone a lavorare più a lungo. Questa spinta alla crescita economica porterà a maggiori entrate fiscali – maggiori imposte sul reddito, imposte sulle società e IVA.

- L’importanza della teoria è che fornisce una giustificazione economica per la politica politica politicamente popolare di tagliare le aliquote fiscali.

- Come disse Andrew Mellon nel 1924 – il 74% di niente è niente. Mellon ha spinto per ridurre l’aliquota massima d’imposta dal 73% ad un eventuale 24% (ne ha anche beneficiato personalmente, essendo uno degli uomini più ricchi d’America).

- Tuttavia, gli economisti non sono d’accordo sul livello al quale le aliquote fiscali più alte causano effettivamente disincentivi al lavoro.

La curva di Laffer divenne importante negli anni ’80 perché sembrava dare una giustificazione economica al taglio delle aliquote delle imposte sul reddito. Per i politici, come Ronald Reagan, l’analisi della curva di Laffer è attraente – sembra dare il meglio dei due mondi.

- Attenzioni fiscali più basse che sono politicamente popolari.

- Aumento delle entrate fiscali e minori deficit di bilancio.

Analisi economica dietro gli aumenti delle tasse

In realtà, è più complicato. Aliquote fiscali più alte non causano necessariamente che le persone lavorino meno ore. In primo luogo, ci sono due fattori principali che influenzano la decisione dei lavoratori di lavorare di più o di meno.

- Effetto di sostituzione – Se una tassa più alta porta a salari più bassi, allora il lavoro diventa relativamente meno attraente del tempo libero. L’effetto di sostituzione di una tassa più alta è che i lavoratori vorranno lavorare meno.

- Effetto reddito – Tuttavia, se una tassa più alta porta a salari più bassi, allora un lavoratore può sentire il bisogno di lavorare più ore per mantenere il suo livello di reddito target. Pertanto, l’effetto reddito significa che una tassa più alta può significare che alcuni lavoratori sentono il bisogno di lavorare più a lungo.

Quindi, ci sono due effetti concorrenti – dipende quale effetto è più forte.

Inoltre, nel mondo reale, i lavoratori possono essere legati a contratti, se le aliquote fiscali salgono, molti lavoratori potrebbero non avere il lusso di decidere di lavorare meno.

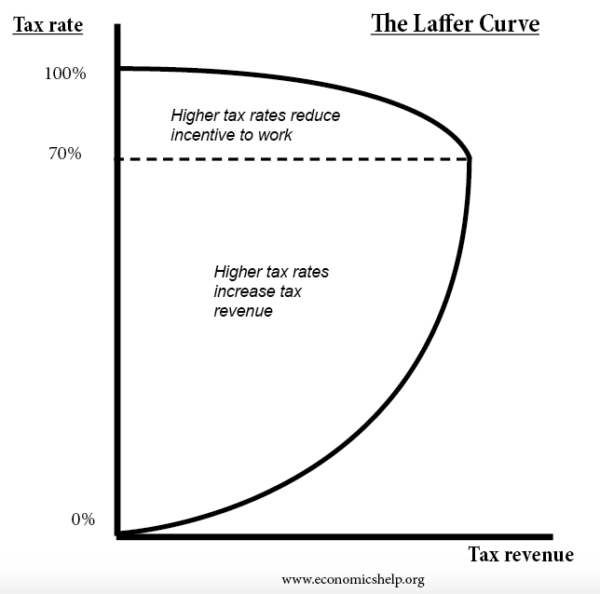

Qual è il livello ottimale di tassazione per massimizzare le entrate?

Uno studio di economisti suggerisce che un’aliquota marginale dell’imposta sul reddito del 70% è considerata un livello al quale l’effetto curva di Laffer può iniziare a verificarsi. In altre parole, se le aliquote dell’imposta sul reddito sono dell’80% e vengono tagliate al 70% – l’effetto incentivo può aumentare il gettito fiscale totale.

Tuttavia, questo suggerisce che se si ha un’aliquota dell’imposta sul reddito più alta del 50%, allora il taglio delle aliquote fiscali non porterà di per sé ad un aumento delle ore di lavoro e delle entrate fiscali.

I tagli fiscali nella realtà – valutazione

Può essere difficile misurare l’impatto dei tagli fiscali perché diversi fattori influenzano il gettito fiscale totale.

- Per esempio, se durante un taglio fiscale – c’è una forte crescita economica e i redditi reali sono in aumento, allora questo fattore porterà ad un maggiore gettito fiscale. Se l’economia è in recessione o in un periodo di calo dei redditi reali, allora le entrate fiscali, ceteris paribus, saranno in calo.

- Per misurare se la curva di Laffer sta avendo un effetto, abbiamo bisogno di esaminare se le aliquote fiscali hanno un impatto sull’offerta di lavoro, e sui livelli di imprenditorialità.

- Negli ultimi anni, il Regno Unito ha tagliato l’aliquota dell’imposta sulle società dal 20% al 19% – questo ha portato ad un aumento delle imposte sulle società. Ma questo è dovuto a maggiori incentivi a investire o è un riflesso del fatto che il profitto delle aziende sta prendendo una quota maggiore del PIL? (quota di profitto/salari del PIL)

- L’effetto sarà complicato dagli sfasamenti temporali. Nel breve termine, i cambiamenti nelle aliquote fiscali avranno poco impatto perché le persone sono attaccate ai contratti. Tuttavia, a lungo termine, i cambiamenti delle aliquote fiscali possono incoraggiare le persone a entrare nella forza lavoro e incoraggiare le persone a creare un proprio business. A lunghissimo termine, possono influenzare dove le persone scelgono di vivere e lavorare. Per esempio, quando la Francia ha annunciato aliquote d’imposta sul reddito più alte di oltre il 70%, alcuni lavoratori francesi hanno minacciato di trasferirsi all’estero e approfittare di aliquote d’imposta sul reddito più basse.

- In un’epoca di globalizzazione, c’è una maggiore concorrenza fiscale perché è più facile per le multinazionali spostare le operazioni in altri paesi. Per esempio, l’Irlanda ha tagliato l’imposta sulle società e ha beneficiato di investimenti interni da aziende come Google e Microsoft.

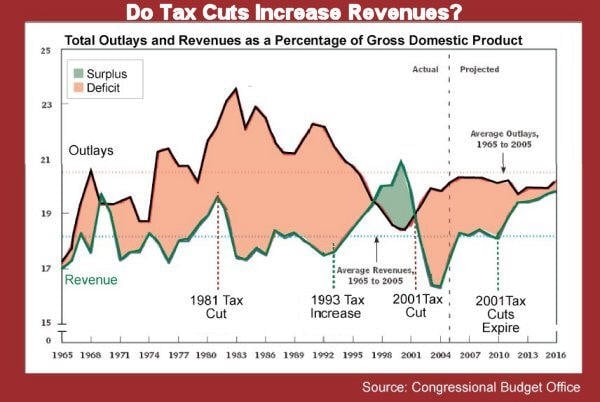

I tagli alle tasse riducono il deficit?

Questa prova del CBO statunitense suggerisce che i tagli alle tasse portano ad un deficit più alto. Gli aumenti delle tasse riducono il deficit. (link)

Conclusione

C’è un buon ragionamento dietro la curva di Laffer – ad un certo punto, aliquote fiscali più alte porteranno a minori entrate fiscali. Tuttavia, la grande domanda è quale sarà questo livello? Se l’aliquota fiscale di picco è il 70%, allora la curva di Laffer non influenzerà la maggior parte delle economie occidentali – poiché le aliquote dell’imposta sul reddito sono per lo più significativamente più basse del 70%. Per esempio, i recenti tagli fiscali americani dal 35% avranno poco effetto sugli incentivi.

Storia della curva di Laffer

La curva di Laffer prende il nome dall’economista Arthur Laffer. Nel 1974, cercò di illustrare questo concetto ai funzionari Dick Cheney e Donald Rumsfeld dell’amministrazione Ford. La leggenda afferma che disegnò il concetto su un tovagliolo (anche se lui non ricorda questo incidente). Il termine è stato coniato da Jude Wanniski che era anche lui alla riunione. Laffer ha dichiarato di non essere stato il primo a suggerire questo concetto, indicando un filosofo del XIV secolo, Ibn Khaldun, che ha scritto nella sua opera Il Muqaddimah:

“Si deve sapere che all’inizio della dinastia, la tassazione produce un grande reddito da piccole valutazioni. Alla fine della dinastia, la tassazione produce un piccolo reddito da grandi valutazioni.”

Relati

- Effetto reddito e sostituzione

- Economia dell’offerta

- L’effetto dei tagli fiscali