Ik heb een vreemde liefde voor spreadsheets en ik wil het budgetsjabloon delen dat ik heb gemaakt op Google Sheets en dat ik al meer dan vijf jaar gebruik en bouw.

Je kunt je eigen exemplaar maken door op de onderstaande link te klikken:

Maak een exemplaar: Mijn Google Sheets Budget Sjabloon

De sjabloon is gebaseerd op de principes en concepten uit Ramit Sethi’s boek over persoonlijke financiën, “I Will Teach You to Be Rich.” Ik zal alles wat je moet weten in deze post behandelen, maar als je er meer over wilt weten, kun je mijn samenvatting van het boek hieronder lezen.

Wat maakt deze Google Sheets Budget Template beter dan de anderen die er zijn

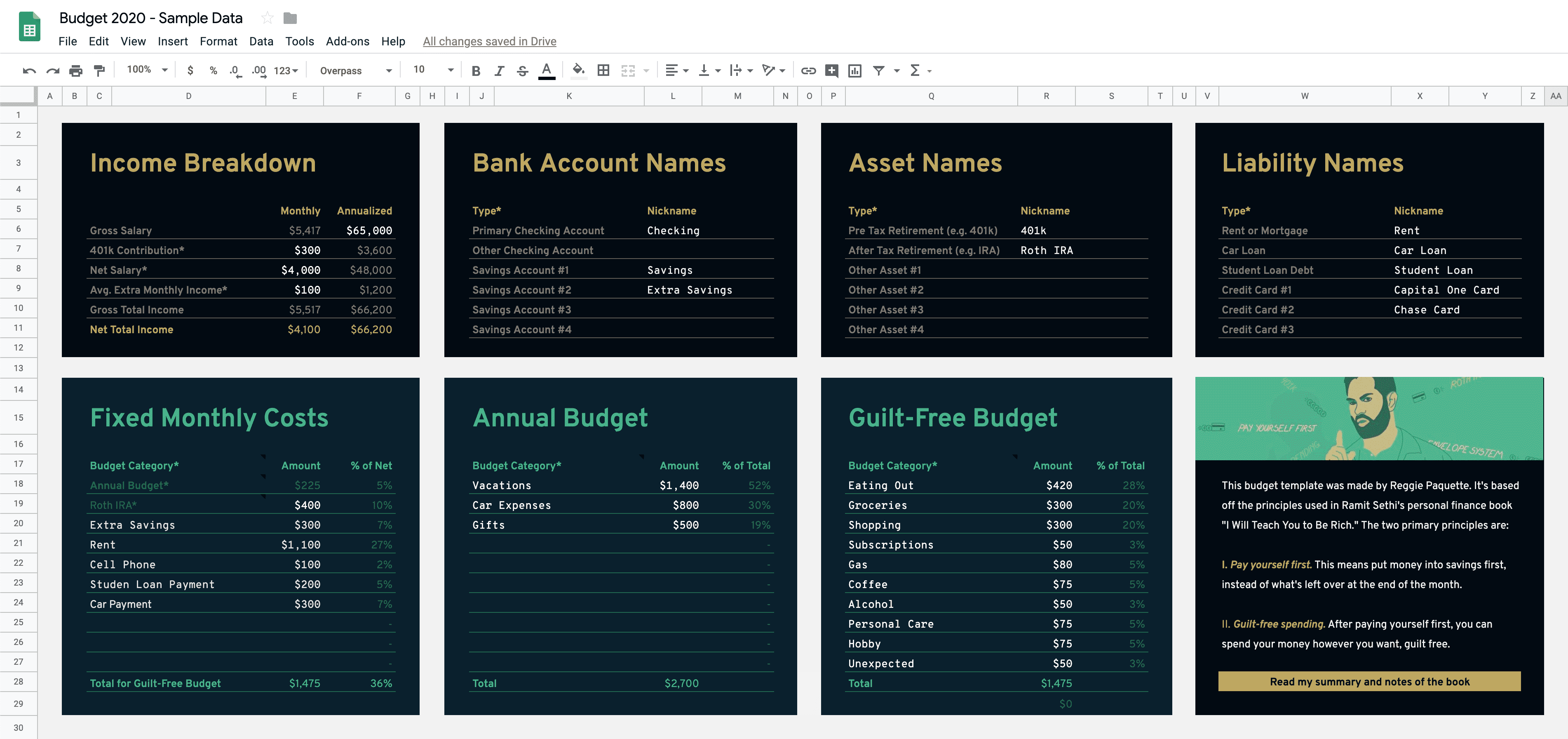

Alles instellen is op één pagina

In slechts één configuratie tabblad, vul je al je info in: inkomen, rekeningnamen, budget, enz. Alle andere tabbladen halen gegevens uit dit configuratie-tabblad, zodat u nooit informatie twee keer hoeft in te voeren.

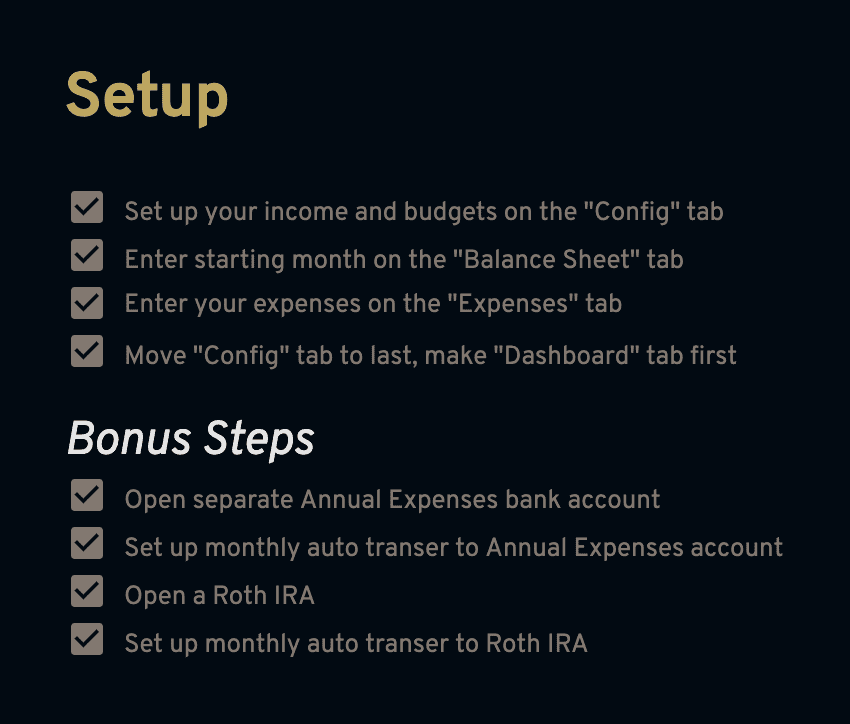

Ingebouwde begeleide installatie

Het openen van een nieuw Google Sheets-begrotingssjabloon met al deze getallen en tabbladen kan ontmoedigend zijn.

Daarom heb ik een begeleide installatie gemaakt, zodat het voor iedereen super eenvoudig is om te beginnen. Wanneer je het sjabloon opent, word je begroet met eenvoudig te volgen aanwijzingen, zodat je precies weet wat je vervolgens moet doen.

Checklist voor het instellen

Na het voltooien van de configuratie-instellingen laat de checklist zien waar u in het sjabloon naartoe moet om uw uitgaven en rekeningsaldi in te voeren.

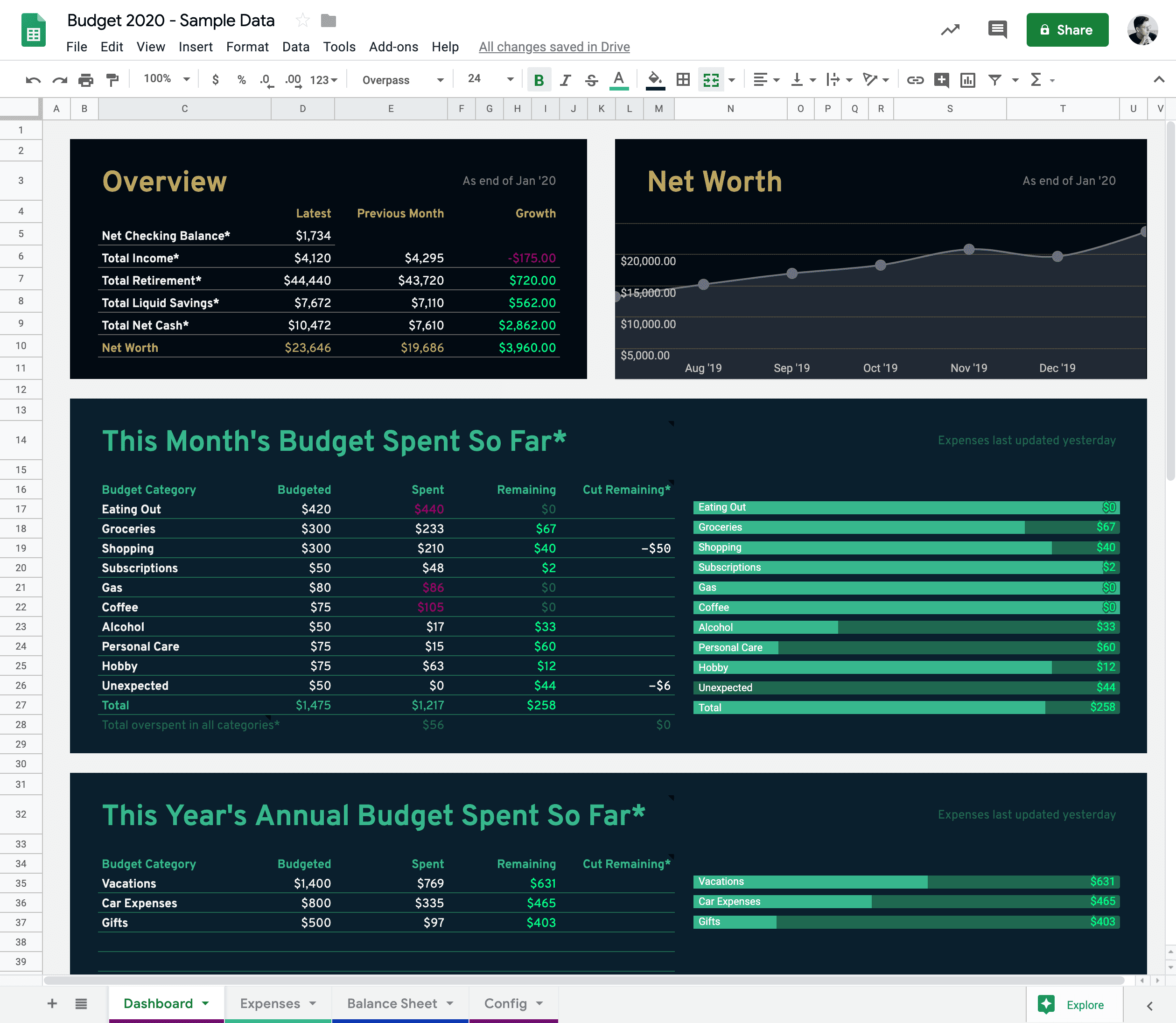

Eén dashboard

Mijn budgetsjabloon in Google Sheets heeft vier tabbladen:

- Dashboard – het hoofdtabblad waar je de uitgaven ten opzichte van het budget voor de huidige maand kunt zien en de uitgaven van de vorige maanden kunt analyseren. Alle gegevens zijn afkomstig van de andere tabbladen.

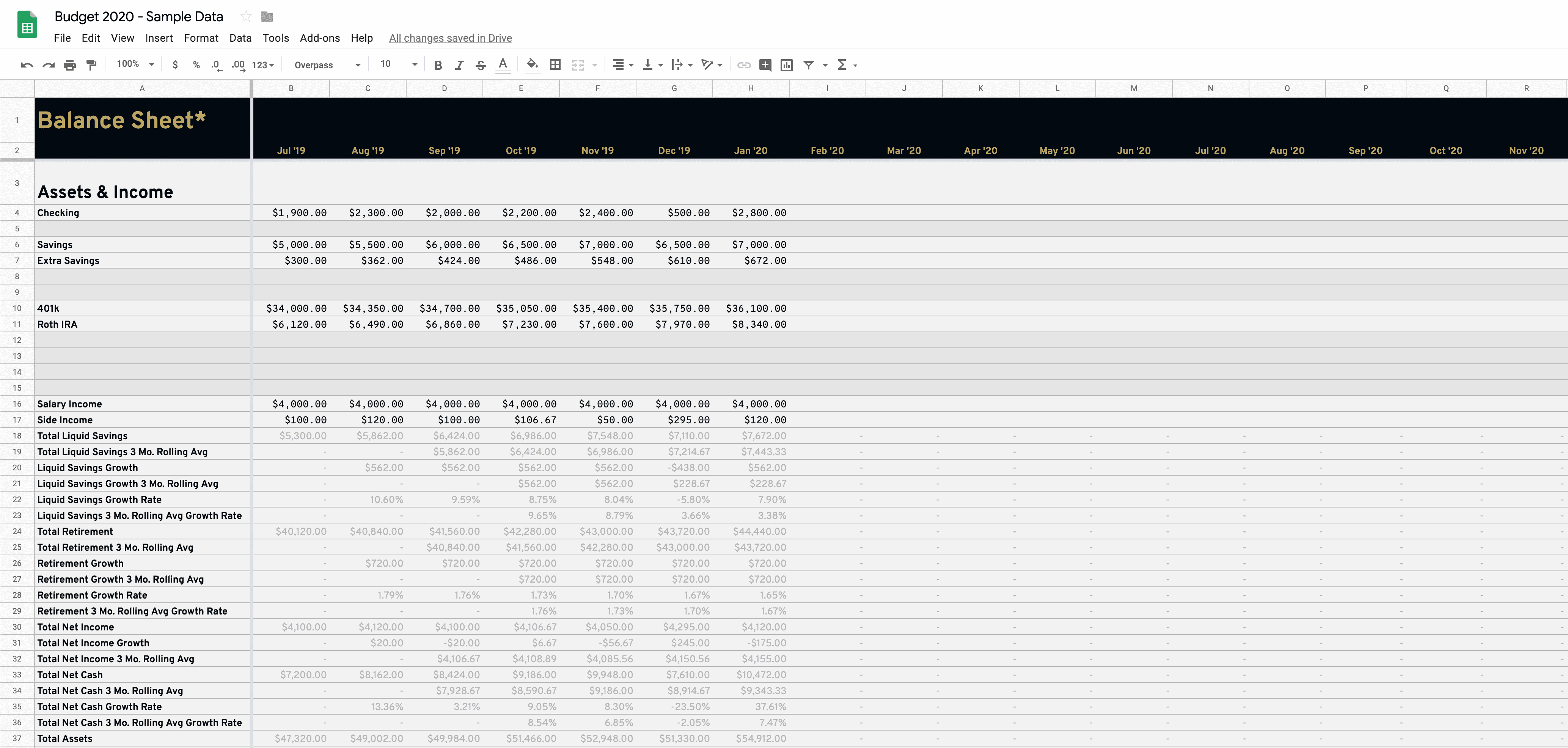

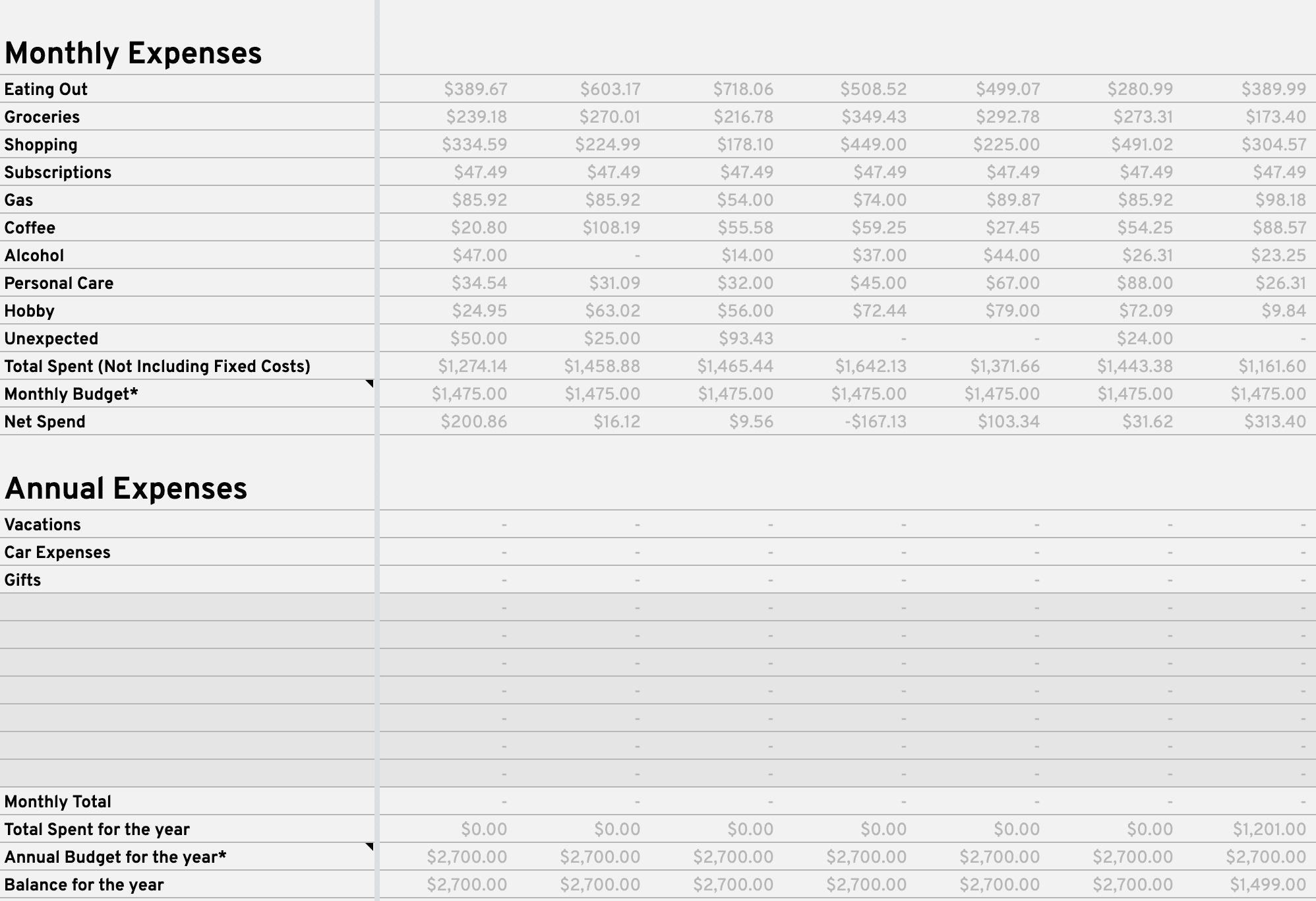

- Uitgaven – waar u al uw uitgaven invoert.

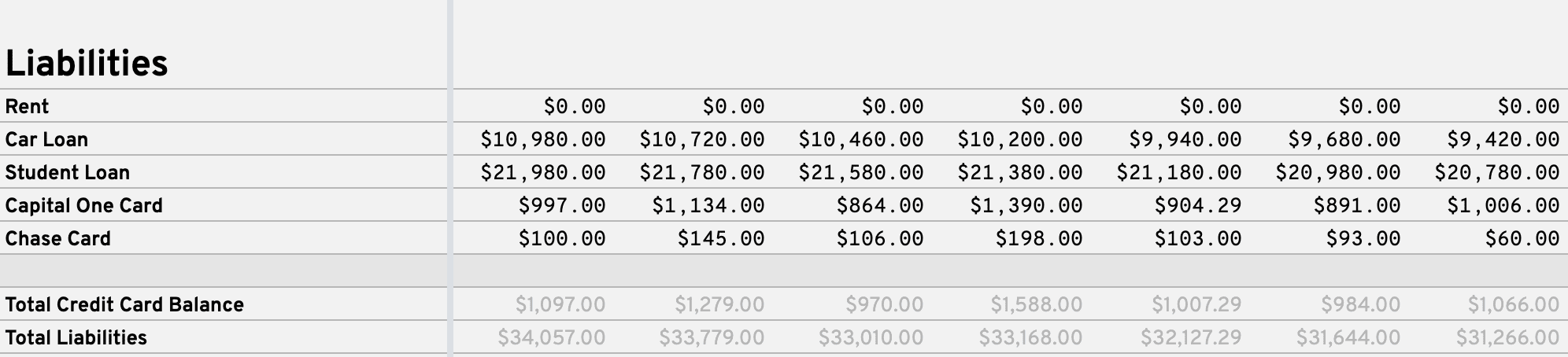

- Balans – voor het bijhouden van uw bankrekening, pensioenrekening, credit card en lening saldi, enz. Deze gegevens worden gebruikt om te helpen meten of uw nettowaarde toe- of afneemt.

- Config – zoals hierboven uitgelegd, dit is waar u uw inkomen invult, uw rekeningen een naam geeft en uw budgetten instelt, die worden gebruikt in alle andere tabbladen.

Je zult de meeste tijd doorbrengen in het Dashboard:

Weet altijd hoeveel u nog over hebt van uw maandbudget

Terwijl u uw uitgaven invult, is er een “module” waarin u precies kunt zien hoeveel u tot nu toe van een budgetcategorie hebt gebruikt in de huidige maand en precies weet hoeveel u nog over hebt.

Als u in een bepaalde budgetcategorie te veel hebt uitgegeven, kunt u met het sjabloon het resterende budget uit een andere categorie halen om dit te dekken.

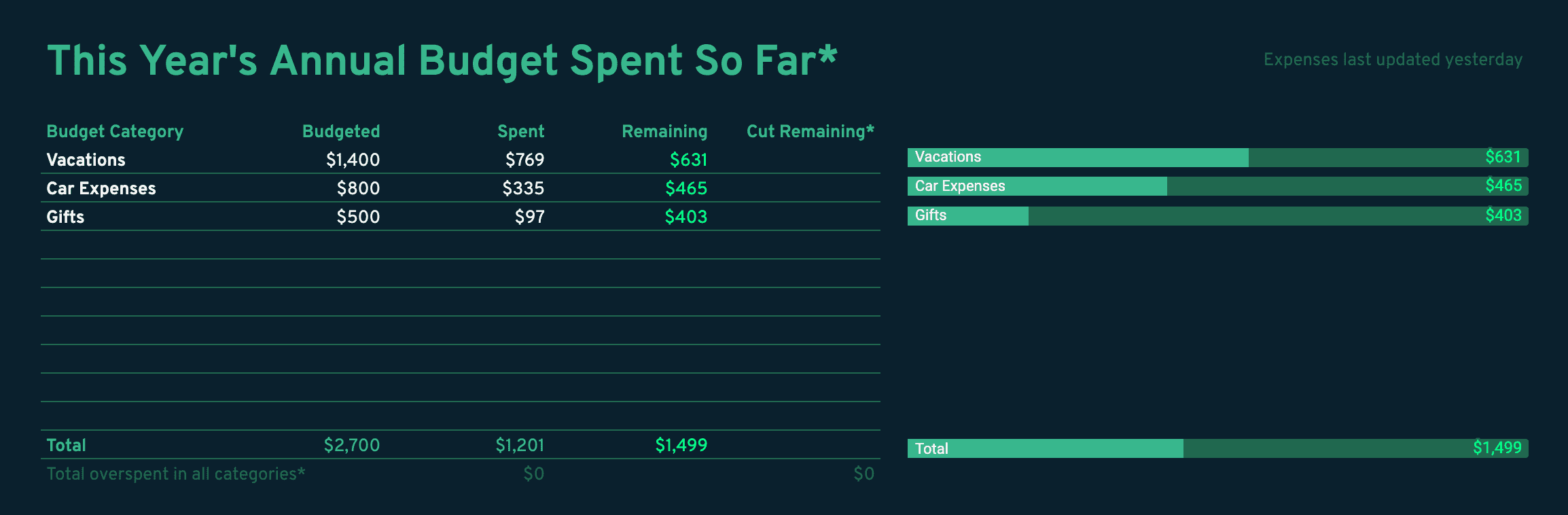

Budgeteer en houd jaarlijkse, onregelmatige uitgaven bij

De sjabloon is ook ontworpen voor onregelmatige uitgaven waaraan u misschien maar een paar keer per jaar geld uitgeeft of die u maar een paar keer per jaar hoeft te betalen. Zodra u een lijst hebt ingevoerd van de dingen waarvoor u een jaarlijks budget wilt maken, berekent het sjabloon hoeveel u per maand moet sparen om dat te dekken. En dat bedrag wordt afgetrokken voordat u uw maandelijkse budget opstelt.

Geef je geld uit zonder schuldgevoel

Ik noem het maandbudget het “schuldvrije budget”, een concept dat afkomstig is uit het boek “I Will Teach You to Be Rich.” Omdat het budget sjabloon is gebouwd om u te helpen geld opzij te zetten om te sparen voordat u uw maandelijkse budget maakt, betekent dit dat u zich nooit schuldig hoeft te voelen over het uitgeven van het geld dat u wel over hebt.

Dit is een fundamentele verschuiving geweest in mijn perspectief over persoonlijke financiën Ramit noemt jezelf eerst betalen.

Gebouwd om gedragsverandering te stimuleren

De meeste van mijn vrienden gebruiken een budgetteringsapp zoals Mint en ik heb ze ook geprobeerd. Maar deze apps helpen me niet echt om minder geld uit te geven – ze vertellen me alleen waar ik mijn geld aan uitgeef en proberen de categorie (slecht) te raden.

En daarom ben ik dol op budgetten die op spreadsheets zijn gebouwd. Ik kan het precies zo aanpassen als ik nodig heb om me te helpen mijn geld doordachter uit te geven. Aan minder dingen waar ik weinig om geef, en meer aan de dingen waar ik veel om geef.

Een slecht budgetsysteem laat je alleen zien waar je geld naartoe gaat. Een goed budgetsysteem creëert een verandering in je gedrag.

Als je mijn Google Sheets budgetsjabloon wilt proberen, maak er dan een kopie van en probeer het uit.

Er staan eenvoudige en duidelijke instructies in met extra notities op cellen die een asterisk(*) hebben – ga gewoon met de muis over die cellen om de notitie te zien.

Als u vastzit en meer informatie nodig hebt om aan de slag te gaan, lees dan verder voor de details.

Hoe gebruik ik mijn Google Sheets Begrotingssjabloon

Start op het tabblad Config.

Houd in gedachten dat cellen met een sterretje(*) betekenen dat er een notitie op die cel staat met meer informatie. Ga er met de muis overheen om te zien wat er staat.

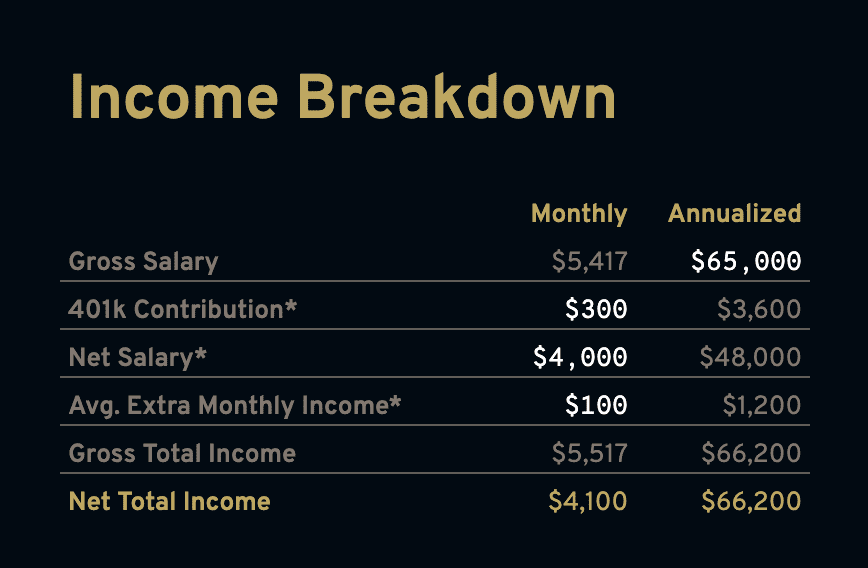

I. Voer uw inkomen in

In het vak linksboven op het tabblad Config, voert u uw inkomen in. Volg de oranje gekleurde cellen om aan te geven welk deel u vervolgens moet invullen. Als u niet bijdraagt aan een 401k of gewoonlijk geen extra maandelijks inkomen ontvangt, vul dan $0 in.

Dit begrotingssjabloon is alleen gemaakt voor twee bronnen van inkomsten. Als u meer dan één extra inkomstenbron hebt, kunt u deze bij elkaar optellen en het totaal als één getal invoeren voor uw extra maandelijkse inkomsten.

Alle inkomsten die hier worden ingevoerd, zijn beschikbaar voor uw budget. Voordat u het tabblad Config verlaat, kunt u kiezen hoeveel daarvan naar spaargeld, extra pensioenrekeningen, leningen, enz. gaat, maar eerst moet u uw rekeningen een naam geven.

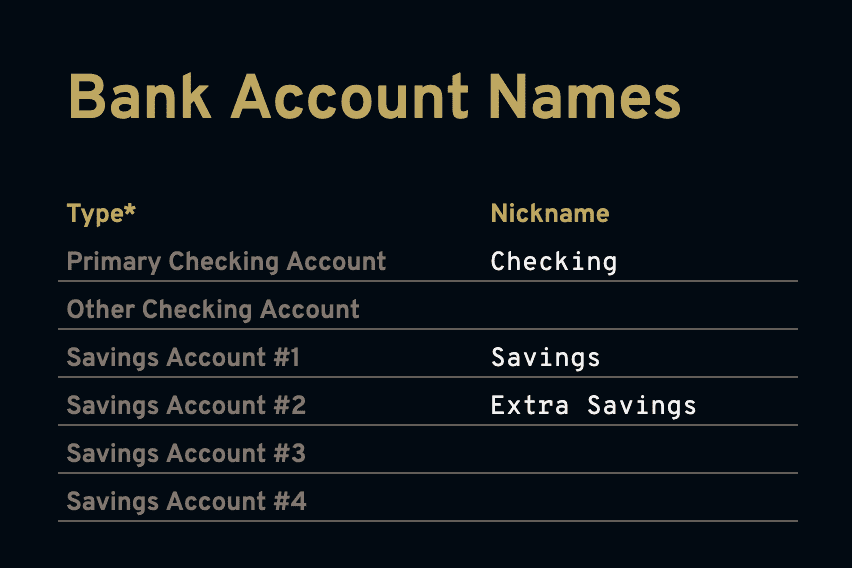

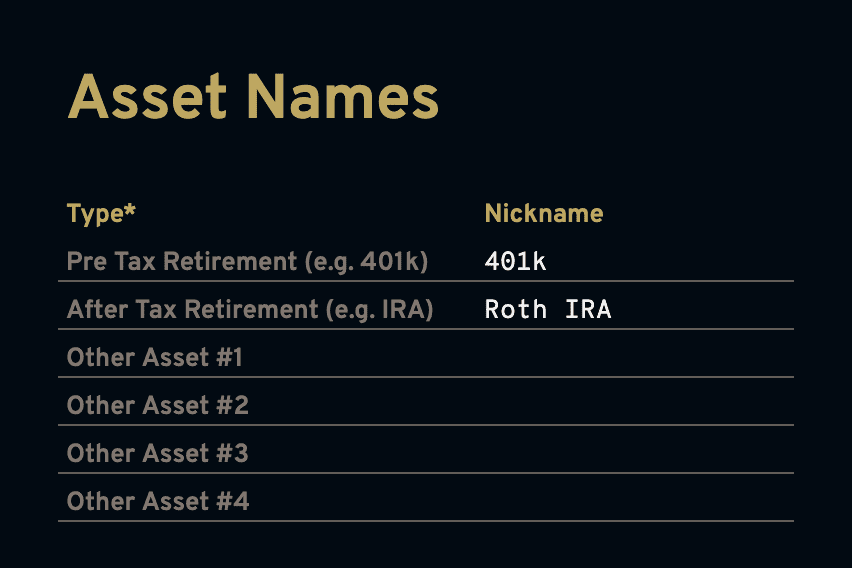

II. Geef je rekeningen een naam

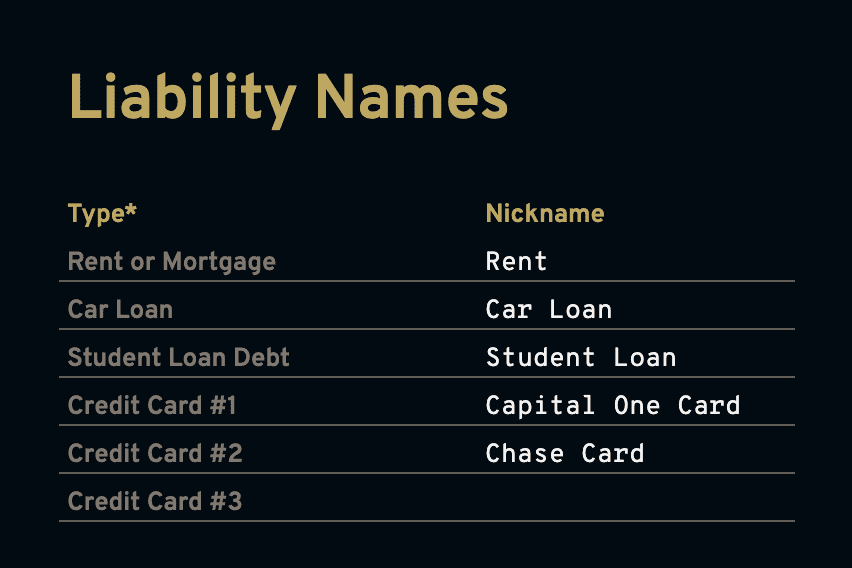

Je moet een bijnaam geven aan elk type bankrekening, activa en passiva die je hebt. Het type is erg belangrijk voor formules in de tabbladen Dashboard en Balans en kan niet worden gewijzigd.

Als u meer rekeningen hebt dan wat de types hebben, kunt u ze samen als één tellen. Als u bijvoorbeeld vier creditcards hebt, kunt u er twee bij elkaar tellen en creditkaart #3 de bijnaam Amex & Citi cards geven.

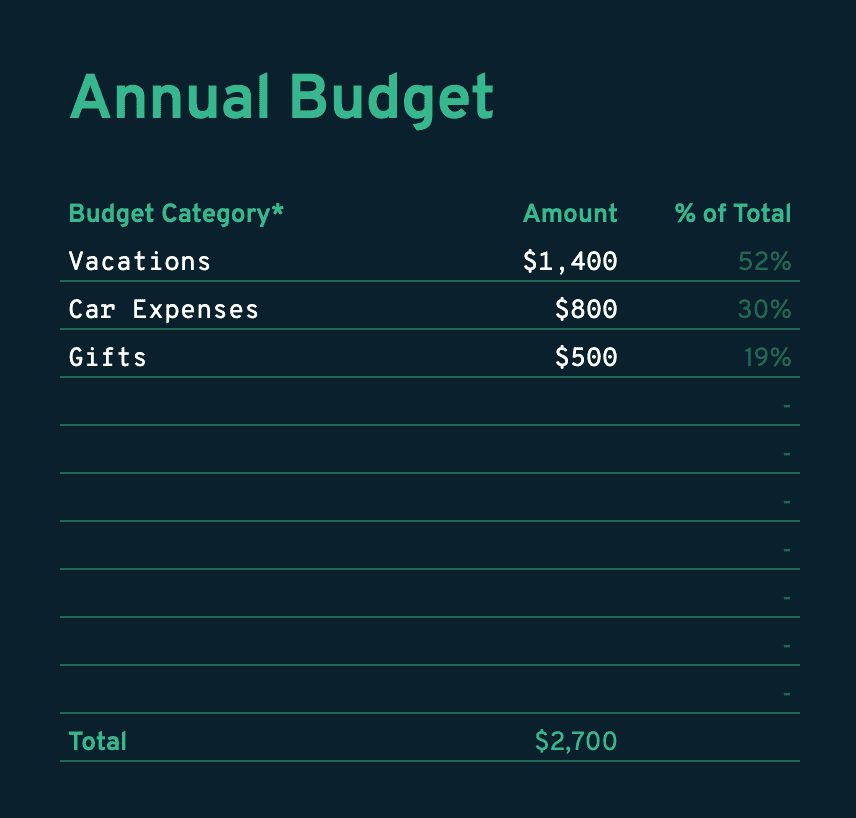

III. Maak uw jaarbudget

De reden waarom u uw budget voor jaarlijkse uitgaven maakt vóór de maandelijkse uitgaven, is dat u wordt aangemoedigd om geld opzij te zetten om beter voorbereid te zijn op onregelmatige uitgaven.

Begin door dingen die u een keer per jaar of onregelmatig betaalt, toe te voegen in het vak Jaarbudget. Voorbeelden en suggesties vindt u door met de muis over de budgetcategorie* cel te gaan.

Nadat u alle jaarlijkse en onregelmatige uitgaven hebt ingevoerd die u maar kunt bedenken, zal het begrotingssjabloon het totaal verdelen in een maandelijks bedrag in het vak Vaste maandelijkse kosten.

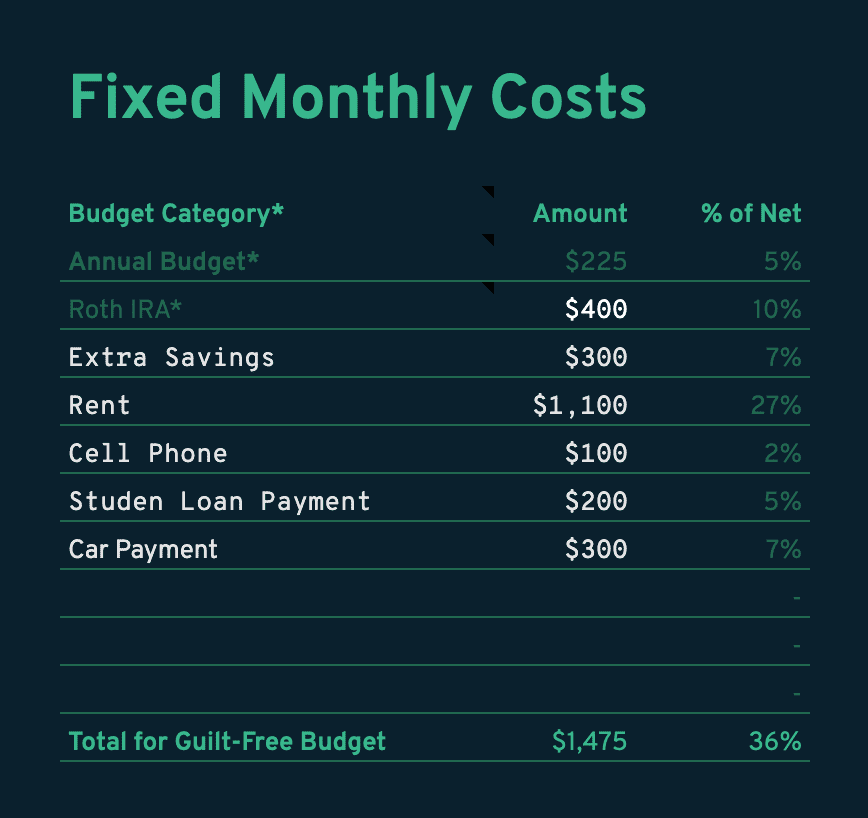

IV. Voer uw vaste maandelijkse kosten in

Vaste maandelijkse kosten zijn terugkerende maandelijkse uitgaven waarvan u niet verwacht dat ze van maand tot maand zullen veranderen.

Bovenaan de lijst staat het maandelijkse bedrag dat u opzij moet zetten voor uw jaarlijkse budget en het tweede item is uw after tax pensioenrekening. Als u er een hebt en er een bijnaam aan hebt gegeven in het vakje Activanamen, wordt die bijnaam gebruikt voor deze post.

Als u er geen hebt of niet van plan bent bij te dragen aan de rekening die u wel hebt, vul er dan $0 voor in.

Er is ruimte voor acht extra vaste maandelijkse kosten. Er staan suggesties in de opmerking bij de budgetcategorie* cel. Naast budgettering voor jaarlijkse uitgaven en pensioen, raad ik ten zeerste aan meer geld opzij te zetten voor extra besparingen.

Dit is het pay yourself first-concept dat wordt beschreven in “I Will Teach You to Be Rich.”

“Het doel is om ervoor te zorgen dat er eerst voldoende inkomen wordt gespaard of geïnvesteerd voordat er maandelijkse uitgaven of discretionaire aankopen worden gedaan.”

Investopedia

Nu hou je je totaal voor schuldvrij budget over, dat is hoeveel je over hebt voor discretionaire uitgaven.

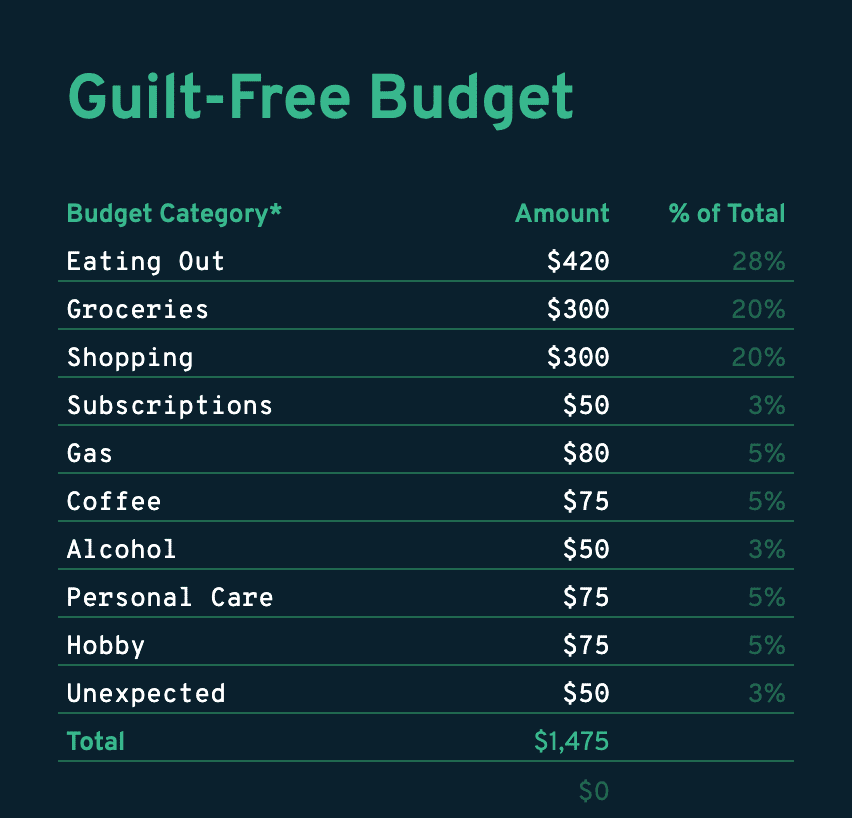

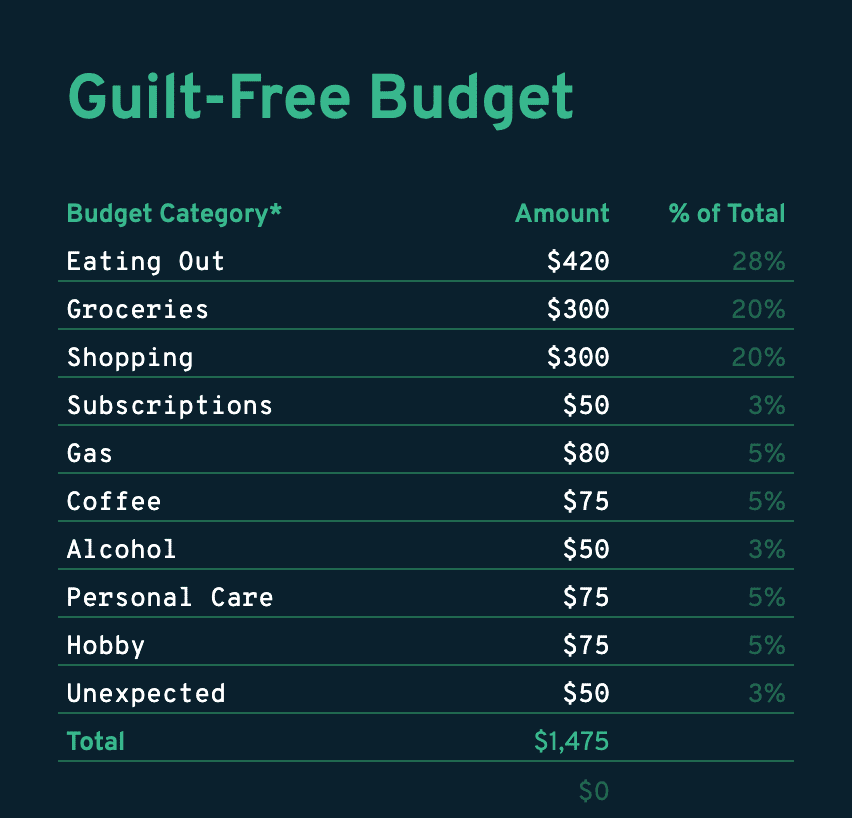

IV. Maak uw schuldvrije, maandelijkse budget

Zoals eerder uitgelegd, heet het uw schuldvrije budget omdat dit is wat overblijft na het opzij zetten van geld voor spaargeld, pensioen, en toekomstige jaarlijkse uitgaven. Dit is uw geld dat u kunt uitgeven zoals u wilt.

In het vak Guilt-Free Budget (Schuldvrij Budget) voert u categorieën uitgaven in en een toegewezen bedrag.

Als u meer hebt gebudgetteerd dan wat u beschikbaar hebt in uw totale voor schuldvrije budget uit het vak Vaste maandelijkse kosten, zal dit totale getal rood worden en. Het getal onder het totaal getal is hoeveel u nog over heeft van uw schuldvrije budget

Uw maand- en jaarbudget is nu ingesteld! De volgende stap is het opzetten van de Balans.

V. Het opzetten van de balans

Voordat u diep in de Balans gaat, hoeft u alleen maar uw begindatum in te vullen in de oranje cel.

De begindatum is de eerste van een maand, huidig of in het verleden, geschreven als “1/1/2020”. Zodra u uw begindatum hebt ingevoerd, wordt het formaat aangepast tot “jan ’20” en wordt de rest van het bereik voor u ingevuld.

Er is hier nog meer te doen, maar het is zinvol om eerst je uitgaven vast te leggen.

V. Hoe je uitgaven vastlegt

In het tabblad Uitgaven leg je je maandelijkse en jaarlijkse uitgaven vast – één rij per uitgave.

Een van de grootste vermeende nadelen van het maken van je budget in Google Sheets is dat je je uitgaven handmatig moet invoeren, maar dat is een zegen in vermomming. Het handmatig invoeren van je uitgaven heeft een groot en positief psychologisch effect op je uitgavengedrag. Het laat je “de pijn voelen” van elke dollar die je uitgeeft.

Handmatig je uitgaven elke week vastleggen dwingt je om elke transactie opnieuw te bekijken, om de pijn te voelen van elke dollar die je uitgeeft, en laat je denken “was dat echt nodig?”

Een ander voordeel is dat je een uitgave gemakkelijk kunt opsplitsen in twee verschillende budgetcategorieën, wat ik al vaak handig heb gevonden.

Aan de andere kant van de koptekst zie je je schuldvrije budget en de jaarlijkse budgetcategorieën van het tabblad Configuratie. Als u een uitgave invoert, begint u met de datum in kolom a, de naam van de plaats waar u het geld uitgeeft in kolom b, en vervolgens gaat u naar de kolom met de juiste budgetcategorie voor die uitgave.

Voer al uw uitgaven in vanaf de begindatum die u op de balans hebt ingevuld. Voer geen uitgaven of overboekingen in die u al hebt verantwoord in het vak Vaste maandelijkse kosten op het tabblad Config.

VI. Het invullen van de balans

Eenmaal aan het begin van elke maand vult u het tabblad Balans in voor de voorgaande maand. Hier telt u al het geld op dat u op uw rekeningen hebt en verschuldigd bent, zodat u kunt zien of uw vermogen en nettowaarde toenemen of afnemen.

Voordat u verder gaat, moet u ervoor zorgen dat de eerste drie items zijn gemarkeerd als compleet in de Setup-checklist op het tabblad Config.

In de zijbalk van de Balans ziet u de rekeningen die u hebt benoemd op het tabblad Config. Aan het begin van de maand, wanneer u dit invult, vult u de saldi van elke rekening in de kolom van de vorige maand in. Bijvoorbeeld, als ik dit vandaag op 7 februari zou invullen, zou ik de saldi in de kolom Jan ’20 invullen. Dus als uw startdatum de eerste van deze maand is, hoeft u niets in te vullen tot de maand voorbij is.

U hoeft alleen de saldi in de witte rijen in te vullen. De grijs gemarkeerde kolommen kunt u overslaan (niet verwijderen) en u hoeft niets met een – in de cel te overschrijven. De streepjes geven een plaatshouder voor een formule aan en worden ingevuld als en wanneer dat zinvol is.

In het gedeelte Passiva doet u hetzelfde als bij uw bankrekeningen, maar dan voor uw huur/hypotheek, leningen en creditcards. Als u geen hypotheek hebt, vult u $0 in voor de huur. De huur wordt op de 1e van de maand betaald, dus aan het eind van de maand, waar deze totalen voor staan, bent u geen huur meer verschuldigd. Dus eigenlijk moet de huur voor elke maand in de balans $0 zijn.

Als u een hypotheek betaalt, kunt u het aflossingsbedrag van de hypotheek in de hypotheekrij invullen. Ik doe hetzelfde met mijn autolening. Zorg er bij het invullen van uw creditcardsaldi voor dat eventuele openstaande creditcardbetalingen al in uw banksaldo zijn verwerkt.

De secties Maandelijkse uitgaven en Jaarlijkse uitgaven tellen automatisch uw uitgaven voor die maand op voor elke budgetcategorie. U kunt dit gemakkelijker analyseren op het tabblad Dashboard.

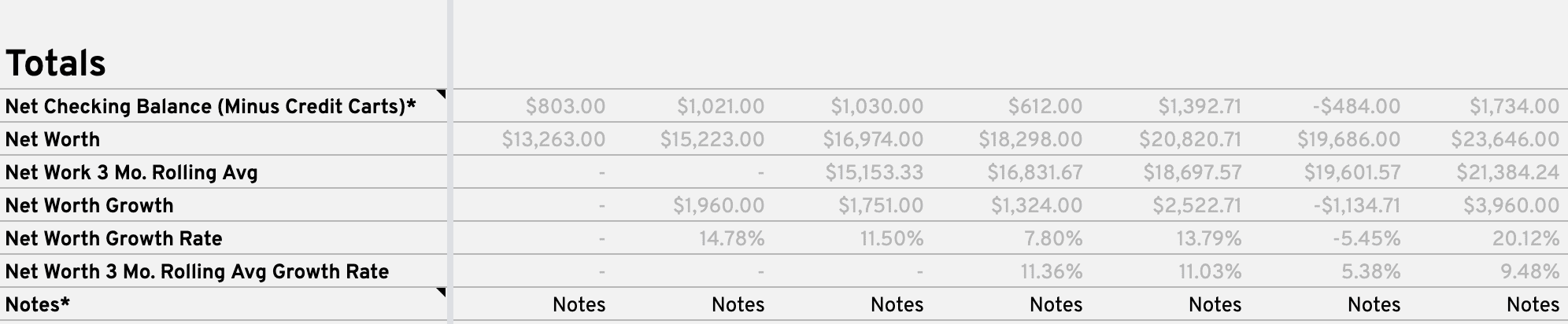

De laatste sectie is de sectie Totalen, die alles samenbrengt om uw nettobalans te berekenen (geld in de kas minus huidige creditcardsaldo’s) en uw nettowaarde.

In de laatste rij kunt u notities voor uzelf achterlaten als er iets opmerkelijks is gebeurd waar u misschien op terug wilt komen. Het woord “Notities” wordt automatisch ingevuld in elke maand, maar om een echte notitie achter te laten, klikt u met de rechtermuisknop op de cel Notities en selecteert u “Notitie invoegen”.”

En dat is alles wat u hoeft te doen op het tabblad Balans. Naarmate u deze Google Sheets-begrotingssjabloon elke maand gebruikt, zullen meer gegevens op het tabblad Dashboard worden ingevuld en nuttiger worden.

VII. Het dashboard gebruiken

Op naar het beste deel – het Dashboard. Dit is waar u de meest nuttige inzichten voor uw budget kunt zien. Op een klein deel na, dat ik hieronder zal uitleggen, is alles op het Dashboard geautomatiseerd en zou u niets moeten hoeven te veranderen.

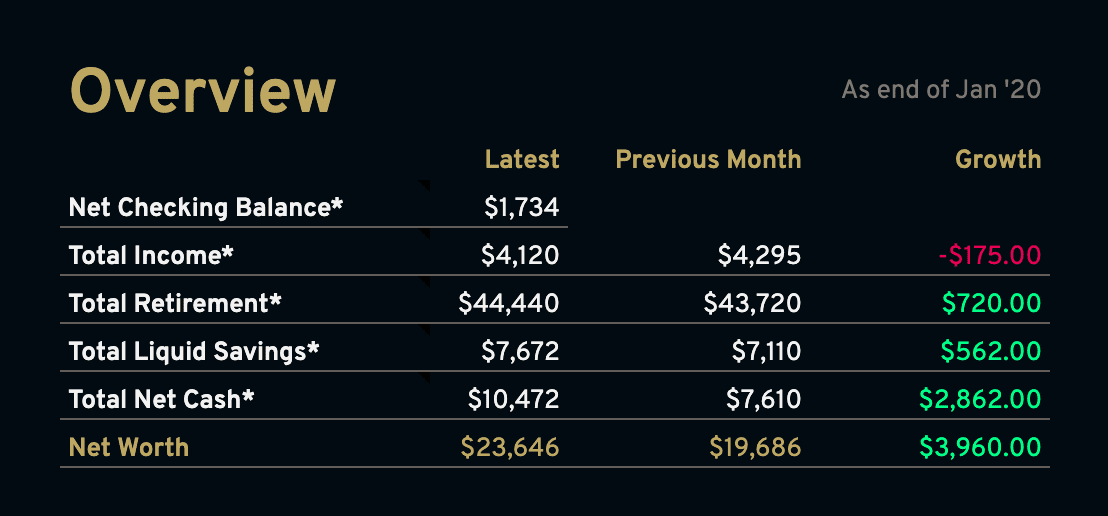

Tenaan de bovenkant staat een Overzichtsvak met slechts een paar stukjes informatie om uw algehele persoonlijke financiële gezondheid te krijgen. Het wordt elke keer bijgewerkt als een maand wordt ingevuld op de Balans, dus als uw begindatum de eerste van de huidige maand is, ziet u hier nog niets.

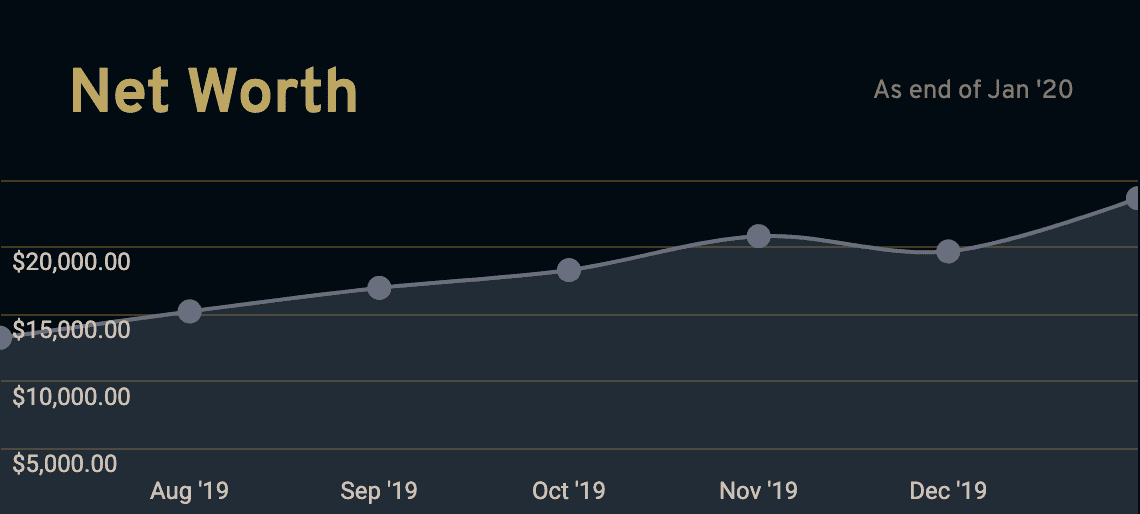

Rechts van uw Overzichtsvak ziet u een grafiek van de groei van uw nettowaarde.

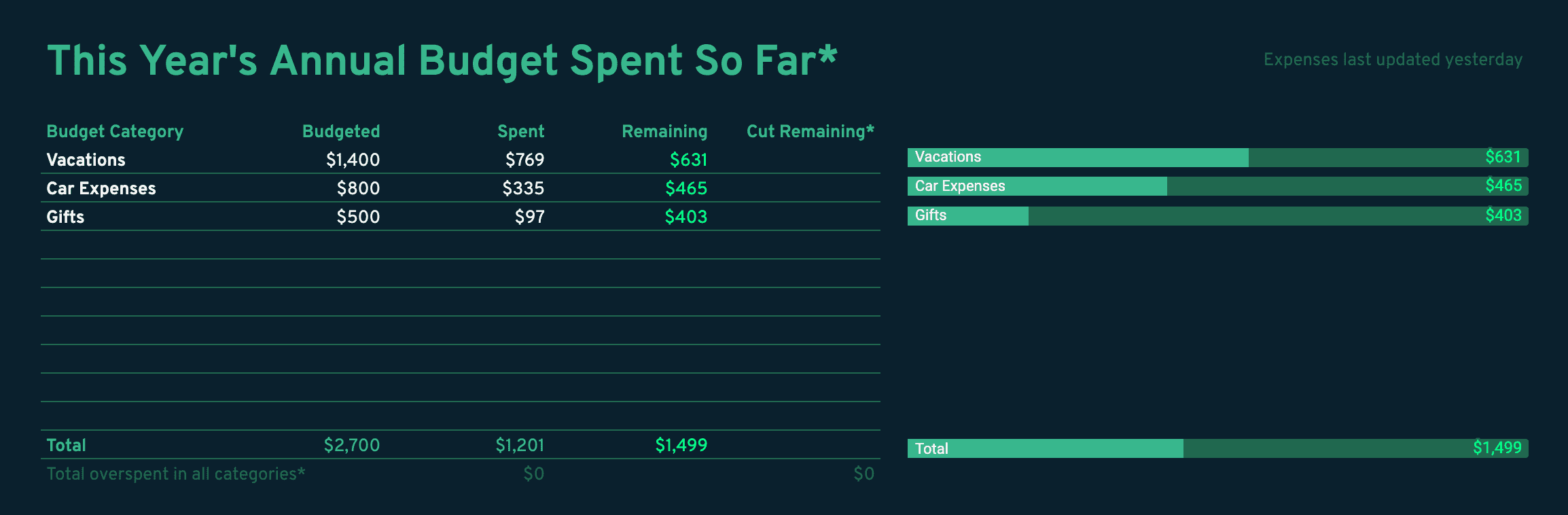

Hierna volgt mijn favoriete onderdeel van het Dashboard, het vak Deze maand besteed budget tot nu toe*. Dit laat zien hoe je uitgaven voor de huidige maand zich verhouden tot je budget voor elke categorie. Omdat ik elke ochtend mijn Uitgaven-tabblad bijwerk, kan ik hier elke dag mijn bijgewerkte budget zien, zodat ik precies weet hoeveel van mijn budget ik nog over heb voor elke categorie.

Als u in een bepaalde categorie te veel hebt uitgegeven, kunt u het resterende budget van een andere budgetcategorie aftrekken door er een bedrag van af te trekken in de kolom Knip Overgebleven*.

Er is ook eenzelfde module voor jaarlijkse uitgaven onder de maandelijkse.

Zowel de maandelijkse als de jaarlijkse vakken Budget Spend So Far worden respectievelijk elke maand en elk jaar automatisch bijgewerkt.

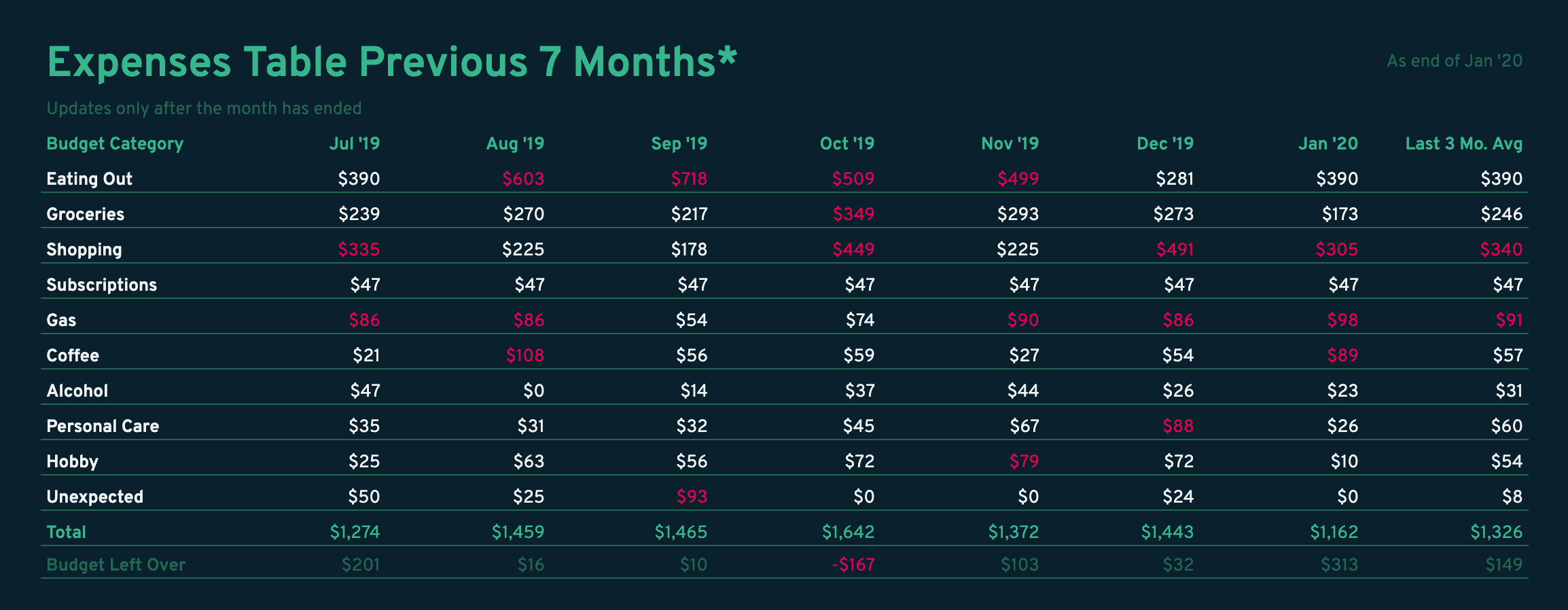

Volgende is het vak Spent vs Budget Previous 7 Months*. Dit is een dynamische grafiek die uw uitgaven vergelijkt met uw budget voor elke categorie. Gebruik de vervolgkeuzelijst rechtsboven in het vak om een specifieke budgetcategorie of het totaal te bekijken.

Ook deze grafiek kijkt alleen naar de afgelopen zeven afgesloten maanden. Er wordt geen rekening gehouden met de uitgaven van de huidige maanden, omdat die nog niet voorbij zijn.

Aller op het tabblad Dashboard is het vakje Uitgaventabel Vorige 7 Maanden*. Dit geeft dezelfde gegevens als de grafiek hierboven, maar dan in tabelvorm. Bedragen worden rood als u in die maand uw budget in die categorie hebt overschreden. Dit is een geweldige manier om snel te zien hoe u het doet om onder uw budget te blijven.

Bonus Budgeting Tips

Een budget is alleen goed als u het consequent bijwerkt, accuraat houdt en tijd besteedt aan het analyseren van uw uitgaven. Daarom heb ik ervoor gezorgd dat deze budgetsjabloon in Google Sheets er mooi uitziet, makkelijk te gebruiken is en de moeite waard is om te gebruiken.

Maar soms is dat nog niet genoeg. Er zijn zeker tijden geweest dat ik het een paar weken niet deed en hoe langer je wacht, hoe meer werk je moet doen, en hoe meer je er niet naar uitkijkt om het te doen. Ik heb er een gewoonte van gemaakt om mijn uitgaven elke ochtend in te voeren in plaats van eens per week of maand.

Als je denkt dat een budget je zal helpen om controle te krijgen over je uitgaven, lees dan deze gids over hoe je je aan nieuwe gewoonten kunt houden:

Een andere tip is om een creditcard te gebruiken voor alle transacties wanneer dat mogelijk is. Het gebruik van een creditcard maakt het veel gemakkelijker om je uitgaven bij te houden en beschermt tegelijkertijd je bankrekening tegen fraude, bouwt je krediet op, en je kunt punten en beloningen verdienen.

Laat me weten wat je van de spreadsheet vindt. Als je plekken hebt gevonden waar ik het fout heb gedaan of ideeën hebt voor nieuwe functionaliteit, laat het me weten op Twitter.