Il faut parfois un expert pour donner un sens à des situations compliquées. Mais le terme expert équivaut généralement à un prix élevé qui effraie les consommateurs de chercher de l’aide dont ils ont besoin.

Si vous avez fait des recherches sur la réparation du crédit, vous avez probablement entendu parler de Lexington Law. Cette entreprise est l’un des groupes les plus importants et les plus performants lorsqu’il s’agit de supprimer les éléments négatifs des rapports de crédit des consommateurs. Mais combien coûte Lexington Law ?

La réponse pourrait vous surprendre – car les frais que vous payez pour votre réparation de crédit sont probablement substantiellement moins élevés que ce que ces éléments négatifs du rapport de crédit vous coûtent actuellement.

Tarification | FAQs | Alternatives

Les services commencent à 89,85 $ par mois

Lexington Law offre un trio de forfaits de services qui coûtent entre 89,85 $ et 129,95 $ par mois. Selon le site Web de l’entreprise, le client moyen utilise le service pendant six mois – ce qui place le coût total moyen des services entre 539,70 $ et 779,70 $. Il n’y a aucune obligation de continuer pendant six mois ou plus et vous pouvez vous retirer du service à tout moment.

Les trois forfaits comprennent une consultation gratuite et une analyse initiale du rapport de crédit, au cours de laquelle Lexington Law passe au peigne fin votre historique de crédit et élabore un plan pour cibler les éléments négatifs douteux qui affectent votre score de crédit.

|

4.9 /5,0 étoiles

|

- – Consultation gratuite : 1-855-200-2394

- – Le plus grand nombre de résultats de tout cabinet d’avocats spécialisé dans la réparation de crédit

- – Les clients ont vu plus de 9 millions d’éléments négatifs retirés de leurs rapports de crédit en 2016

- – Plus de 500 000 dossiers de réparation de crédit aidés

- – Annulez à tout moment

- – Voir le site officiel, les conditions, et détails »

| Better Business Bureau | Voir la liste du BBB |

| En affaires depuis | 2004 |

| Coût mensuel | 89 $.95 | Score de réputation | 10/10 | Notre avis d’expert | 4.9/5.0 (voir l’avis) |

N’oubliez pas que la loi Lexington ne peut pas supprimer les éléments légitimes – tels que les paiements en retard ou les défauts – de votre rapport de crédit. Mais les études montrent qu’un Américain sur cinq (ou 20 %) a une sorte d’erreur sur son rapport de crédit. Ces erreurs peuvent entraîner la perte de dizaines, voire de centaines, de points sur votre score de crédit.

Et ces points manquants peuvent vous coûter des milliers de dollars supplémentaires en paiements d’intérêts. Pire encore, ils peuvent vous empêcher d’obtenir les prêts ou le crédit dont vous avez besoin.

Avec Lexington Law, vous exploiterez les partenariats de la société avec des avocats agréés qui travaillent pour mettre de l’ordre dans votre dossier de crédit afin que vous puissiez vivre la vie financière que vous méritez.

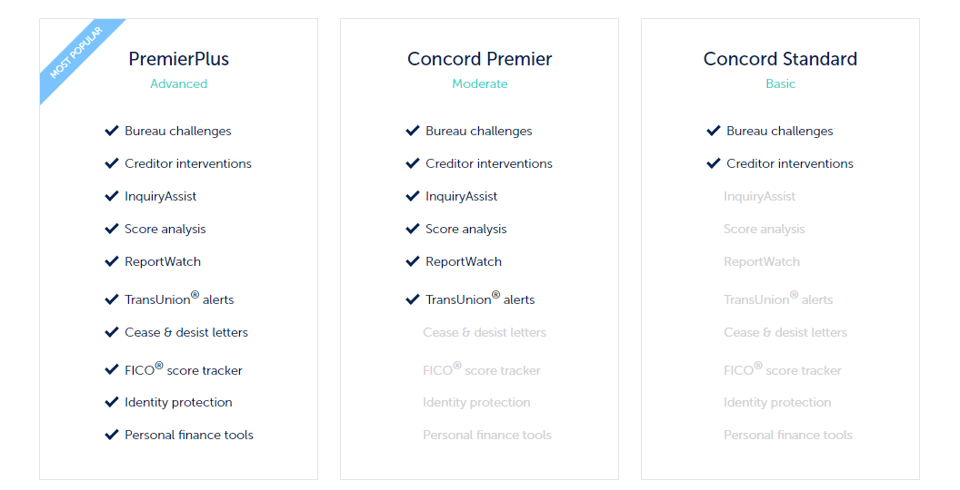

Le premier niveau de service, appelé Concord Standard, coûte 89,85 $ par mois et comprend la consultation initiale et l’examen du dossier de crédit. Le plan comprend également un nombre illimité de contestations des informations du bureau de crédit et d’interventions des créanciers – ce qui est pratique si vous avez besoin de quelqu’un pour négocier avec les créanciers en votre nom afin de faire supprimer les éléments faux ou périmés.

Le niveau suivant, le Concord Premier, coûte 109,95 $ par mois et comprend tout ce qui se trouve dans le plan Concord Standard ainsi que le service InquiryAssist de la société qui aide à supprimer les enquêtes dures potentiellement dommageables de votre rapport de crédit. Vous aurez également accès à une analyse gratuite de votre score de crédit et à des alertes TransUnion qui vous préviennent lorsque votre rapport de crédit change pour une raison quelconque.

Le plan le plus populaire de Lexington Law, Premier Plus, coûte 129,95 $ par mois et comprend tout ce qui se trouve dans les deux forfaits précédents, plus beaucoup plus.

Avec Premier Plus, vous recevrez également un outil de suivi du score FICO, des services de protection de l’identité, des outils de finances personnelles et l’accès à des lettres de cessation et d’abstention rédigées par des avocats agréés – qui aident souvent à supprimer les éléments incorrects que les créanciers ne semblent pas motivés à supprimer en temps voulu.

En comparaison avec l’argent que vous pourriez dépenser en intérêts sur un prêt basé sur votre score de crédit actuel, le prix des services de Lexington Law est un investissement solide qui rapporte des dividendes sur le long terme.

FAQs sur les services de Lexington Law

Maintenant que vous savez combien Lexington Law coûte, vous pouvez vous demander exactement ce que la société peut faire pour aider votre score de crédit. Voici quelques-unes des questions les plus fréquemment posées que nous recevons sur les services de la société.

La société Lexington Law supprime-t-elle les débits compensatoires ?

Oui, Lexington Law peut aider à supprimer les débits compensatoires de votre rapport de crédit, mais la société elle-même ne supprime pas réellement d’éléments de votre dossier.

Au contraire, l’équipe d’avocats et de parajuristes agréés de la société communique en votre nom avec les créanciers et les bureaux d’évaluation du crédit pour que les éléments négatifs soient supprimés de votre rapport de crédit. Tout élément légitime doit rester dans votre dossier de crédit jusqu’à ce qu’il soit périmé. Selon le type d’élément, cela peut prendre entre deux et dix ans.

La loi sur les rapports de crédit équitables (FCRA), exige que les bureaux de crédit suppriment les comptes débités de votre dossier de crédit au plus tard sept ans après la date de délinquance initiale. Très souvent, le prêteur initial vend la dette à une agence de recouvrement qui modifie la date d’imputation et redémarre cette horloge de sept ans. Une telle activité est courante, mais illégale.

Lexington Law peut faire supprimer les anciennes imputations, ou celles qui ont été modifiées, ce qui peut donner à votre score de crédit un coup de pouce instantané. L’entreprise peut également travailler pour supprimer d’autres éléments négatifs douteux de votre dossier de crédit, ce qui peut entraîner une augmentation du score de crédit de 15 à 240 points chacun :

- Paiements en retard (jusqu’à 110 points récupérés pour chaque élément)

- Règlements de dettes (jusqu’à 125 points par élément)

- Forclosures (jusqu’à 160 points chacune)

- Faillite (jusqu’à 240 points chacune)

- Collections (jusqu’à 110 points chacun)

- Investigations difficiles (jusqu’à 15 points chacun)

.

Avoir un ou plusieurs de ces éléments supprimés de vos rapports de crédit peut donner à votre score de crédit un important, important et quasi-immédiat.

Combien de temps prend Lexington Law ?

Comme pour toute question juridique, Lexington Law ne peut pas promettre ou garantir des résultats dans un certain délai. L’entreprise déclare cependant que le client moyen utilise ses services pendant six mois.

Statistiquement, les clients de l’entreprise obtiennent généralement des résultats rapides, avec une moyenne de 10,2 éléments, soit 24% de leurs négatifs représentatifs, supprimés dans les quatre mois.

Mais comme Lexington Law ne peut que demander aux créanciers de supprimer des éléments, l’entreprise doit respecter le délai que les créanciers mettent à examiner votre dossier. Cela peut signifier des semaines ou des mois d’allers-retours dans les négociations.

Mais cela reste moins de temps qu’il n’en faut généralement pour retirer les éléments soi-même.

La société Lexington Law est-elle une bonne société de réparation de crédit ?

L’union fait la force, et Lexington Law est l’une des plus grandes – et des plus performantes – sociétés de réparation de crédit aux États-Unis.

Depuis plus de 26 ans, Lexington Law s’efforce de supprimer des millions d’éléments négatifs sur les rapports de crédit chaque année. L’entreprise reste totalement transparente tout au long du processus de suppression. En tant que client, vous aurez accès à un portail en ligne qui montre les mises à jour et vous tient informé de la progression en temps réel.

Si vous n’êtes pas satisfait à tout moment du processus, vous pouvez annuler votre service et ne rien payer de plus au-delà des services que vous avez déjà utilisés.

Les témoignages des clients montrent également une entreprise qui se consacre à ses clients. Lexington Law conserve une note de 8,8 sur 10 après avoir reçu près de 3 000 avis de clients sur BestCompany.com.

« Lexington Law n’est rien de moins qu’incroyable ! Ils ont fait exactement ce que j’ai demandé et ont été très polis avec moi tout le temps, sans poser de questions. J’aurais aimé entendre parler de Lexington Law plus tôt dans ma vie, mais je suis heureux de travailler avec eux maintenant. Merci beaucoup pour votre temps et vos efforts, j’apprécie vraiment tout ce que vous faites pour moi. » – Jonathon J., Best Company Reviewer

« Certaines personnes disent qu’elles ne peuvent pas se permettre d’avoir Lexington Law… Je voudrais changer cela et dire que vous ne pouvez pas vous permettre de ne pas avoir Lexington Law dans l’équipe… » – Joshua A., Meilleur critique de la société

La plupart des critiques proviennent de clients qui ont été témoins d’améliorations spectaculaires de leur score de crédit avec un peu de patience et de persévérance.

La réparation du crédit vaut-elle l’argent ?

Vous ne payeriez pas quelqu’un pour réparer un réfrigérateur qui fonctionne. En même temps, vous ne dépenseriez pas votre argent durement gagné pour engager un homme à tout faire si vous n’avez rien à lui faire faire.

Il en va de même pour la réparation du crédit. Bien que la loi Lexington ait une longue histoire de suppression des éléments négatifs des rapports de crédit des clients, l’entreprise ne peut faire que ce que la loi lui permet de faire. Cela signifie que les éléments légitimes doivent rester sur votre rapport de crédit jusqu’à ce qu’ils vieillissent naturellement.

Mais les services valent-ils l’argent ? Utilisons un exemple de prêt hypothécaire pour répondre à cette question.

Votre score de crédit peut modifier radicalement les taux d’intérêt que vous payez sur un prêt hypothécaire de 30 ans. Un léger décalage de seulement 25 points dans votre score de crédit peut vous faire économiser des milliers de dollars sur la durée d’un prêt.

Des études ont révélé que les consommateurs qui ont un score de crédit entre 625 et 650 recevaient généralement des taux d’intérêt hypothécaires de 4,5 % ou plus. Au niveau supérieur, les consommateurs qui ont des scores supérieurs à 750 ont reçu un taux d’intérêt médian de 3,62 %.

Avec un exemple de prêt hypothécaire de 250 000 $ sur 30 ans, vous payeriez environ 1 654,21 $ par mois avec un taux d’intérêt de 4,5 %. Le paiement mensuel moyen avec un taux de 3,62 % est de 1 526,92 $. Cela représente une économie de 127,29 $ par mois, de 1 527,48 $ chaque année et de 45 824,40 $ sur la durée du prêt.

Alors, la réparation du crédit en vaut-elle la peine ? Définitivement.

Vous pouvez également tenter d’éliminer vous-même les éléments négatifs. Bien que le processus soit assez cut and dried, il faut du temps – et au moins une certaine connaissance du système avec lequel vous interagissez.

C’est parce que vous devez contester chaque élément séparément, avec un différend individuel pour chacun des trois principaux bureaux d’évaluation du crédit. Ainsi, si vous avez 15 éléments que vous devez contester, vous devez déposer 45 réclamations différentes.

Alternatives à Lexington Law

Lexington Law n’est pas la seule société qui aide à réparer les rapports de crédit des consommateurs. De nombreuses entreprises se spécialisent pour aider les consommateurs à supprimer les éléments négatifs qui pèsent sur leurs dossiers de crédit.

Bien que Lexington Law ait un bilan qui la place parmi les meilleures de l’industrie, voici d’autres options pour vous aider dans votre processus de recherche.

|

4.5 /5,0 étoiles

|

- – Consultation gratuite : 1-855-200-2393

- – Augmentation moyenne de 40 points du score de crédit Transunion au cours des quatre premiers mois

- – Accès gratuit au résumé de votre dossier de crédit

- – Plan en trois étapes pour vérifier, contester et modifier votre dossier de crédit

- – Outils en ligne pour aider les clients à suivre les résultats

- – Voir le site officiel, les termes, et détails »

| Taux d’intérêt | |

| En activité depuis | 1997 | La longueur du formulaire |

| Exemple de prêt |

Exemple représentatif

Exemple de prêt représentatiftap to close

|

| Notre avis d’expert | 4.5/5.0 (voir l’avis) |

CreditRepair.com aide ses clients depuis 1997 et offre une consultation gratuite et un accès sans frais au résumé de votre rapport de crédit. L’entreprise se vante d’une augmentation moyenne de 40 points des scores de crédit Transunion pour les clients au cours de leurs quatre premiers mois. CreditRepair.com utilise un plan en trois étapes pour vérifier, contester et modifier les rapports de crédit. Les services commencent à 99,95 $ par mois.

|

4.5 /5.0 étoiles

|

- – Consultation gratuite : 1-888-805-4944

- – En affaires depuis 1989, cote A+ BBB

- – Rythme rapide : Sky Blue conteste 15 éléments par mois, suivez vos progrès 24/7

- – Garantie de remboursement de 90 jours à 100%

- – Faible coût de 79 $ pour commencer, annulez ou mettez en pause votre adhésion à tout moment

- – Voir le site officiel, termes, et détails »

| Taux d’intérêt | |

| En activité depuis | 1989 | La longueur du formulaire |

| Exemple de prêt |

Exemple représentatif

Exemple de prêt représentatiftap to close

|

| Notre avis d’expert | 4.5/5.0 (voir l’avis) |

Sky Blue Credit Repair offre une garantie de remboursement de 90 jours, ce qui diminue votre risque lorsque vous vous installez sur un service de réparation de crédit. L’entreprise limite ses litiges à 15 éléments par mois et ses services commencent avec des frais mensuels de 79 $.

|

3.8 /5,0 étoiles

|

- – Évaluation de crédit gratuite : 1-877-637-2673

- – Garantie de remboursement de 90 jours

- – Trois forfaits au choix – Credit Polish, Credit Remodel, Clean Slate

- – Une page de compte personnelle en ligne fournit des mises à jour, des analyses et des rapports d’avancement

- – Cliquez ici pour le formulaire d’inscription, les conditions et les détails.

- – Voir le site officiel, les termes, et détails »

| Taux d’intérêt | En activité depuis | 2004 | La longueur du formulaire | … |

| Exemple de prêt |

Exemple représentatif

Exemple de prêt représentatiftap to close

|

| Notre avis d’expert | 3.8/5.0 (voir l’avis) |

Credit Saint est une entreprise de réparation de crédit qui se présente comme une entreprise de restauration de crédit. C’est parce que son équipe travaille à éduquer les clients sur le processus de réparation et de construction du crédit avec l’espoir que chaque consommateur ne répète jamais ses erreurs précédentes. Les services de la société coûtent entre 79,99 $ par mois et 119,99 $ par mois. Chaque plan comprend également des frais d’installation initiaux qui varient entre 99 $ et 195 $, selon le plan choisi.

Prenez le contrôle de vos rapports et scores de crédit

Tout le monde fait des erreurs. L’impact de ces erreurs sur votre vie dépend de l’action que vous entreprenez pour les corriger.

Bien que les bureaux d’évaluation du crédit offrent des moyens aux consommateurs de contester indépendamment les éléments de leurs rapports de crédit, le processus peut prendre de nombreux mois – et beaucoup d’heures – à compléter. En faisant appel à une entreprise de réparation de crédit expérimentée, vous pouvez améliorer votre santé financière en payant des frais mensuels qui vous remboursent essentiellement pendant de nombreuses années.

Donc, au lieu de demander » Combien coûte la loi Lexington ? », vous devriez considérer combien d’argent Lexington Law peut vous faire économiser tout au long de votre parcours financier.

Divulgation de l’annonceur

BadCredit.org est une ressource en ligne gratuite qui offre un contenu précieux et des services de comparaison aux utilisateurs. Pour que cette ressource reste 100% gratuite pour les utilisateurs, nous recevons une compensation publicitaire de la part des produits financiers listés sur cette page. En plus des facteurs clés de l’évaluation, cette compensation peut avoir un impact sur la façon dont les produits apparaissent sur la page (y compris, par exemple, l’ordre dans lequel ils apparaissent). BadCredit.org ne comprend pas les listes de tous les produits financiers.

Notre politique de révision éditoriale

Notre site s’engage à publier un contenu indépendant et précis guidé par des directives éditoriales strictes. Avant que les articles et les critiques ne soient publiés sur notre site, ils sont soumis à un processus de révision approfondi effectué par une équipe de rédacteurs indépendants et d’experts en la matière afin de garantir l’exactitude, l’actualité et l’impartialité du contenu. Notre équipe de rédaction est distincte et indépendante des annonceurs de notre site, et les opinions qu’elle exprime sur notre site sont les siennes. Pour en savoir plus sur les membres de notre équipe et leur parcours éditorial, veuillez consulter la page À propos de notre site.

.